地価が上がるとどうなる?メリットと固定資産税などの税金との関係を徹底解説

地価が上がると「不動産を高く売れそう」とか「資産価値が上がるからうれしい」などといったお客様の声を聞くことがあります。

このようにメリットと感じる方がいる一方で、「固定資産税が上がった」「3年前に試算した相続税より増えている」など、税金が上がっていることに驚く方もいます。

なぜ、地価が上がると、連動して税金も上がるのでしょうか。

本記事では、地価と税金の関係性や、地価が上がることによる相続対策への影響についてお伝えします。

今回のポイントは以下の通りです。

・公示地価が上昇すると不動産を高く売ることができたり、所有不動産を担保にして金融機関からお金を借りやすくなるなどのメリットがある。一方、固定資産税や相続税の負担が増えたり、不動産購入価格も上昇するなどのデメリットがある。

・公示地価は1年前の取引価格をベースにしているため現時点の価格ではない。相続で不動産を売却するときは相続時と売却時の時間差による価格変動に要注意。

不動産の評価の基準は1物5価

不動産は、1物に対して5つも価格があります。

「不動産を売買する時の価格だけではないの?」と考えてしまいますが、実は他にも4つあるのです。

例えば、不動産を相続するとき、その不動産がいくらなのか計算する必要があります。しかし実際に売却するわけではありませんから、価格がいくらなのか分かりませんよね。そのとき困らないように、相続税路線価というものを作り、それを用いることで不動産の価格(=相続税評価額)を計算しやすくしています。

その他、不動産を保有しているときの固定資産税を求めるときの価格などがあります。

・基準地標準価格

・相続税路線価

・固定資産税路線価

・時価

この5つの価格はそれぞれ役割がありますので、一つ一つ説明していきます。

なお、他にも鑑定価格・査定価格というものがありますが、この記事では割愛します。

公示地価

公示地価とは、昨年1年間の不動産取引データを基に、毎年1月1日時点の基準地の土地価格を算出したものです。

この公示地価は、国(国土交通省の土地鑑定委員会)が調査して毎年3月下旬頃に公表していて、不動産を取引する際の価格の目安になります。

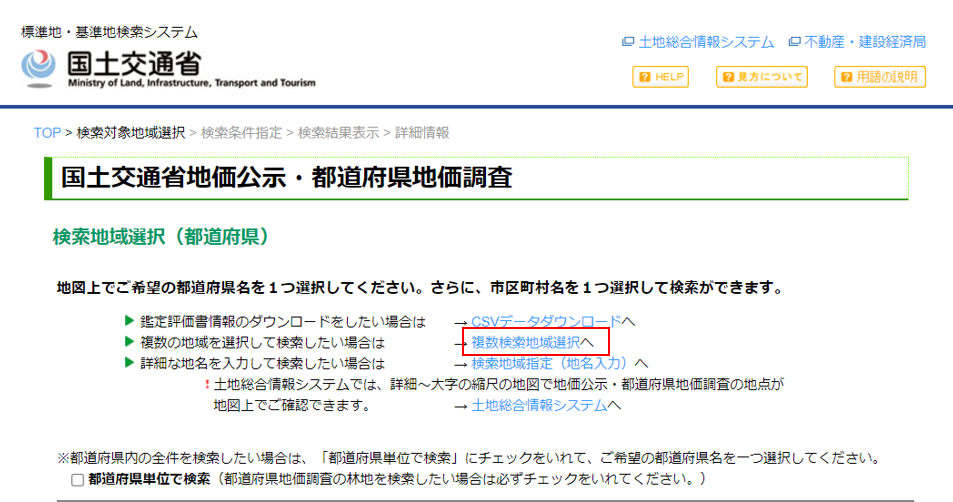

自分の家の近くの、公示地価や次に説明する基準値標準価格を知りたい方は、以下の方法で調べてみてください。

国土交通省地価公示・都道府県地価調査

1. 【検索地域指定(地名入力)へ】をクリック

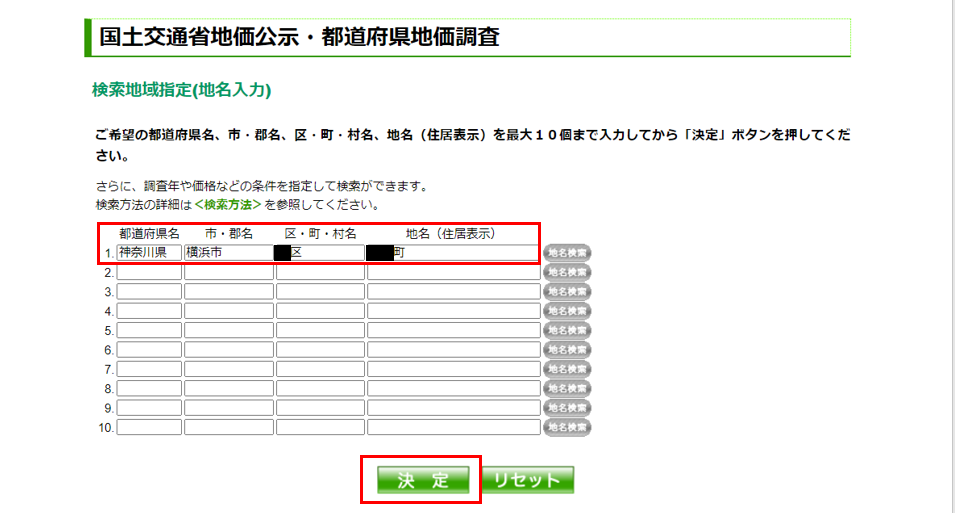

2. 調べたい地名を入力して【決定】をクリック

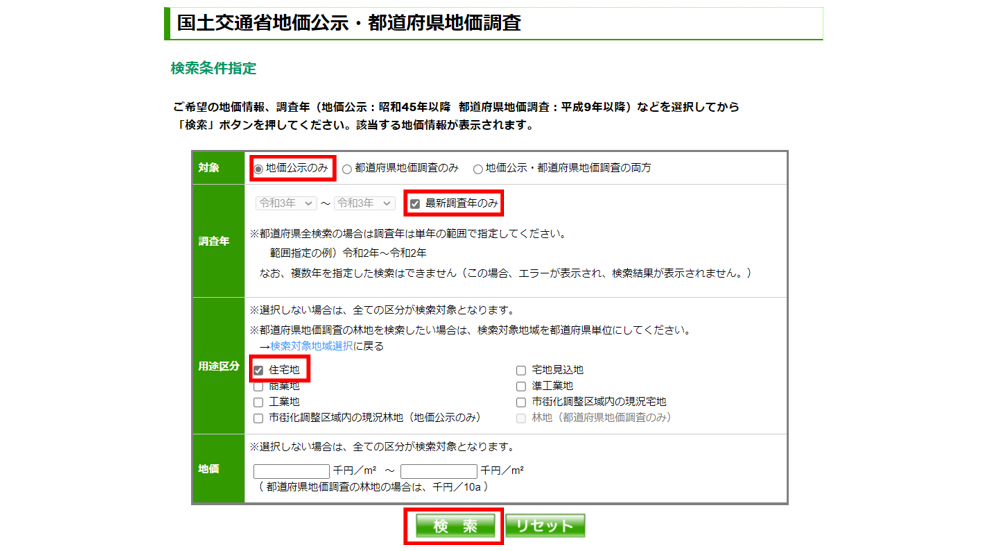

3. 調査したい項目にチェックし、必要事項を入力して【決定】をクリック

今回は、令和3年度・住宅地の公示地価を調べてみます。

4. 【標準値番号】をクリック

5. 公示地価を確認

このようにして1㎡あたりの公示地価を確認することができます。

公示地価に載っている土地は、その地域の『価格の高い土地』や『価格の低い土地』、いずれでもなく、土地の面積や形状など一般的なもので標準となる土地です。

5項目目の詳細情報で地積が132㎡とありますが、これは周辺の一般的に取引されるであろう標準の土地面積の大きさを指します。

過去の分までさかのぼれます。調べていくと、土地の値段が上がり続けている、それともあまり変わらないのか、ご所有不動産の地価の動きをみることができます。

基準地標準価格

都道府県が地価の動きを調査するものです。毎年7月1日時点の価格を、1地点につき不動産鑑定士1名以上の鑑定評価をもとに決定します。公表は毎年9月下旬頃です。

公示地価の地点は年やその周辺という指定があります。しかし、基準地標準価格にはその指定がありませんから、都市以外にも地点が存在します。つまり、公示地価の補完的な役割を担っていることになります。

5つの価格のうち、時価を除いた4つの価格の中で、公示地価と基準地標準価格(以下、「公示地価等」と言います。)が、時価に近いと考えられています。

相続税路線価

国税庁が毎年1月1日時点の価格を、毎年7月1日に“路線価”を公表しています。この路線価は、土地を相続や贈与するときの土地価格を求めるときに使います。

路線価で求めた価格に、相続税や贈与税の税率を乗じて税金を計算します。このように路線価は相続税を計算するためにあるので、相続税路線価とも呼ばれています。

相続税路線価は、路線(道路)に1㎡あたりの土地価格が付いています。

参考までに、弊社(緑色)の付近の相続税路線価の一部抜粋です。赤丸で示した【1,660C】が1㎡あたりの路線価です。1,660千円/㎡(1,660,000円/㎡)となります。

路線価による土地価格を求めたい場合

参考記事:路線価ってなに?相続の前におさえておきたい路線価の基本と2つのポイント

路線価がない地域の土地価格を求めたい場合

参考記事:【2021年最新情報】いらない山林の相続税を払う前に!プロが伝える5つの山林処分方法+α

相続税路線価は公示地価等と連動しており、公示地価等の80%程度とされています。

例えば、公示地価:1,000,000円/㎡のとき、相続税路線価:800,000円/㎡という関係です。

もし、所有土地のおおよその時価を調べたいときは、相続税路線価出の土地価格÷0.8をしていただくと、概算の公示地価等を求めることができますので、参考にしてみてください。

固定資産税路線価

各市区町村が、3年に一度、路線価の見直しを行います。本来は令和2年が3年に一度の評価替えの年でしたが、コロナ禍の影響を鑑み、1年間据え置かれました。令和3年(評価時点は令和2年1月1日です)が最新です。

この路線価は、土地を所有している方へ課税する『固定資産税』を求めるときの1㎡あたりの価格です。

このように固定資産税や都市計画税(以下、「固定資産税等」と言います。)を計算するためにあるので、固定資産税路線価と呼ばれています。

参考までに、弊社(緑色)の付近の固定資産税路線価の一部抜粋です。赤丸で示した【1,490】が1㎡あたりの路線価です。1,490千円/㎡⇒1,490,000円/㎡となります。

※東京都都税事務所の固定資産税路線価マップから一部抜粋

固定資産税路線価を調べるとき

路線価公開23区(東京都)

横浜固定資産税路線価

全国地価マップ(固定資産税路線価等)

固定資産税は、市区町村が計算して納税通知書を送ってくる賦課課税方式です。役所の方が計算しているのですが、役所の方も人間なので間違えることもあります。もしかしたら固定資産税を払いすぎていることもあるかもしれませんので、チェックしてはいかがでしょうか。

詳しくはこちらの記事で解説しています。

固定資産税を払い過ぎているかも⁉誤課税の確認方法を詳しく解説

相続税路線価は『贈与税や相続税等』を計算するときに利用し、固定資産税路線価は『固定資産税や取得税等』を計算するときに利用します。このように別物ですから「税金の種類によって使う路線価が決まっている」と整理しておく必要がありますね。

時価

実際に売却してはじめて、その不動産の『時価』が分かります。

不動産で一番難しいのは「時価がいくらなのか?」ということです。

不動産を売るときには不動産会社の査定による価格を参考にしたり、不動産鑑定士の鑑定評価を取ることもあるでしょう。しかしどちらも時価ではありません。

過去の取引データや、今後の周辺地域の開発期待値なども考慮して計算していますが、あくまでも『想定価格』です。

つまり、自分の土地の時価を知りたくても、100%の正解はありません。

また、相続税法では、相続税を求めるとき不動産の価格を時価としています。ただし売却しないと、実際の売却価格は分からないわけですから、売るわけにもいかず価格どうしたらいいのだろうと困ってしまいます。

そのため、過去のデータを用いて、『これがいまの時価だろう』と、相続税路線価等をつくり毎年見直して、その路線価で求めた価格を『時価とみなす』としています。

公示地価が上がると税金が上がる

地価が下がると、公示地価が下がる

簡単にいうとこのような関係にあります。

そして、相続税や固定資産税の路線価は、公示地価と連動しています。

相続税、贈与税

相続税路線価は毎年見直しされますから、土地の取引価格が上がっていると、翌年の相続税路線価も上がるということです。令和3年は、全国の中心市街地や開発地域を中心に不動産価格が上がり続けていますから、令和4年度の相続税路線価は上がる可能性が高いのではないでしょうか。

そうなると、相続や贈与がある方にとってはその税金が上がるということです。

税金が上がることの他にも留意したいことがあります。

それは『相続発生して不動産を売却するとき、査定と時価の間には2年もの月日が経っている』ということです。

一例をあげます。

◆2021年11月に相続が発生した。相続税の納税期限は2022年9月。

◆相続税は50,000,000円。不動産を売却した代金で納める予定です。

2021年11月 相続発生時点の不動産の売却想定価格:65,000,000円(税引き後の手取り50,000,000円)

※2021年度の相続税路線価での土地価格×0.8で求めた価格/公示地価

2022年7月 売却価格(時価):55,000,000円(税引き後の手取り43,000,000円)

この例では、相続発生時点の査定では、売却代金にて相続税を納税できることになっていました。しかし、いざ売却してみると価格が下がり、売却代金だけでは相続税を納税できなくなってしまいました。手持ち資金や、他の資産を売却する等で工面する必要がでてしまいました。

2021年の相続発生時点の査定価格(公示地価)の根拠は、2020年度の相続税路線価です。

売却したのは2022年ですから、売却想定価格と時価の差ができても不思議ではありません。2020年から2022年では、2年も経っているのですから、不動産マーケットが変わっているのは当然かもしれません。

関連記事:不動産の媒介契約とは?相続した不動産を売るときに最適な契約方法をプロが伝授!

固定資産税等

相続税路線価と同様に、地価が上がり続けると3年ごとの評価替えのときに、固定資産税路線価が上がります。そして固定資産税等も連動して上がることになります。

土地の固定資産税収はバブル期以降、ほぼ横ばいで推移しています。

土地の値動きのまま固定資産税等が連動すると、急激な税負担増を国民に強いることになるため、緩やかに変動するように「負担調整措置」というものがあります。

地方で公示地価が下がり続けていても、ゆるやかに固定資産税等が下がる

中心市街地で公示地価が上がり続けても、ゆるやかに固定資産税等が上がる

地方自治体の大事な収入源である「固定資産税等の収入を一定に保つ」ようにしているのかもしれませんね。いずれにしても、緩やかにとはいえ公示地価に連動しているのは間違いありません。

その他

不動産関連の税金では、この他にも公示地価に連動して増減するものがあります。

・不動産取得税:固定資産税路線価で連動/不動産を購入したときの税金

・登録免許税:固定資産税路線価で連動/不動産を購入し、所有権登記するときの税金

地価上昇のメリットとデメリット

不動産を所有している人は、≪公示地価が上がる=税負担増⇒固定資産税上がる≫ということになるので、あまり手放しで喜べないかもしれません。

地価上昇のメリット

・不動産を高く売ることができる

・不動産の資産価値があがるため金融機関からお金を貸してもらいやすくなる(担保価値)

また、国や地方自治体にとっては固定資産税や相続税等の税収が増えます。

さらに景気がいいと不動産購入者が増えるため、銀行などの金融機関は貸出先が増えます。

地価上昇のデメリット

・不動産の購入価格が上昇する

・固定資産税が増える

・相続税が増える

国は安定的な収入源である固定資産税は減らさないようにするでしょう。また、今後は、相続税や贈与税といった、資産を持っている方への課税も強化していく動きがあります。

このように公示価格の上昇による影響は、立場や状況によって喜んだり、喜べなくなったりします。

不動産を所有している方は、特に固定資産税や相続税等で大きく影響を受けますから、土地の評価額を把握しておくことが大切でしょう。なぜなら、今後も所有し続けたほうがいいのか、相続等の税負担などを考え、現状をしっかり見据えて、どのように資産を持つべきか、残すべきかを真剣に考えるきっかけになるからです。

プロサーチ株式会社では、固定資産税のチェックや不動産の組み換え対策などの相続対策の無料診断が可能です。

私の家族にはどのような対策が必要か、何ができるのか。気になる方はぜひこちらから無料診断をお試しください。

まとめ

・公示地価が上昇すると不動産を高く売ることができたり、所有不動産を担保にして金融機関からお金を借りやすくなるなどのメリットがある。一方、固定資産税や相続税の負担が増えたり、不動産購入価格も上昇するなどのデメリットがある。

・公示地価は1年前の取引価格をベースにしているため現時点の価格ではない。相続で不動産を売却するときは相続時と売却時の時間差による価格変動に要注意。

いま巷では、固定資産税や相続税の引き下げを謳った『節税対策』として様々な企業や業界が参入してきています。そして、アパート建築や生命保険、太陽光、不動産投資など、様々な節税商品がたくさん出てきました。そしてそれらのセミナーでは連日大盛況で満員だそうです。

税金の負担を減らしたいという考えはよく分かります。一方で、『いろいろなセミナーに参加したけど、結局どれが自分や家族にとっていいのか?』とわからなくなってしまう方も多数いらっしゃいます。

公示地価の影響で種々の税金が上がること自体は防ぎようもありません。

よく検討もせず節税商品を購入して後悔する方もいます。そうならないように、家族の資産を的確に把握し、問題点を抽出してから対策を練っていきましょう。

不動産や相続等に関係する相談は、不動産相続に精通した専門家に相談することをおすすめします。

家族信託オンラインセミナー開催!

もし本人(親)が認知症になってしまったら、現預金の引き出しや、実家を売却するなどの行為が自由にできなくなるのはご存知でしたか?

例えば、親の預金口座での生活費の管理ができない、老人ホームへの入所金を確保するため 不動産を売却しようと思ってもできないなど、計画していた今後の生活に支障がでてしまうのです。

しかし、認知症になっても計画したとおり安心して財産管理ができ、そして子どもに資金面や財産管理などでの負担を軽くできる対策があります。

それが、「家族信託」です。

家族で財産を管理する「家族信託」という対策方法をこの機会にぜひ知ってほしいと思います。

< お伝えする内容 >

・家族信託とは何か?制度と仕組みを丁寧に解説!

・後見制度との違い ~メリットや留意点~

・実家や空き家、アパートなどの実例から家族信託を知る

・家族信託で財産管理に成功する家族/失敗する家族 ・・・など

< ぜひ聞いていただきたい方 >

・本人(親)が70歳以上で、体調面に不安がある方

・自分や家族のために財産管理をしっかり行っていきたい方

・財産管理をそろそろ子どもに任せたい(任せて欲しい)と思っている方

・相続対策を安心して確実に進めたい方

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。