新事業承継税制の概要 ~将来の承継問題を考えるきっかけに!~

平成30年度の税制改正によって、今年の1月1日から「事業承継税制」が10年間限定で大きく変わりました。

今回は期間限定で活用できる制度に照準をあて、法人をお持ちで事業承継をお考えの方へ、どんなメリットがあるのか、注意するポイントはどこなのか、等お伝えいたします。

事業承継税制とは・・・

簡単に言うと『身内に事業を譲るのであれば、税金を最大100%免除します!』という制度です。

相続の勉強をされている経営者様向けにお伝えすると『金額の上限なしの相続時精算課税制度!』というイメージです。

これまでは下記のような問題のために、事業承継がスムーズに行えないケースがよく見受けられました。

・自社株しか資産がないため、相続税納税のために親が残してくれた自社株を売却するしかなくなった

・自社株を後継者以外の兄弟で分割することになり、決定権が分かれたために会社の経営が困難になり、解散せざるを得なくなった

このような事が起きずに、大切な会社を後世にしっかりと残していくために、今回ご紹介する「事業承継税制」が大きく活躍してくれそうです。

事業承継税制の概要

本制度は、先代経営者から後継者に自社株(非上場株式)を生前贈与時、もしくは相続時に活用できる制度なのです。

生前贈与時:贈与税100%猶予⇒免除!※

相 続 時:相続税100%猶予⇒免除!※

※「猶予⇒免除」になるタイミングは、贈与した先代経営者が亡くなるか、後継者がこの制度を使って、さらに次の後継者に事業を承継した場合となります。

「免除」と言われると税金を払わなくていいと思ってしまいますが、どちらかというと、贈与税・相続税をずっと繰り越せる、というイメージです。

このように、上手に付き合うことにより事業承継に関わる税金が猶予されるので、先ほどの問題を解決する一つの手段として大変有効に使えそうですね。

<ポイント>

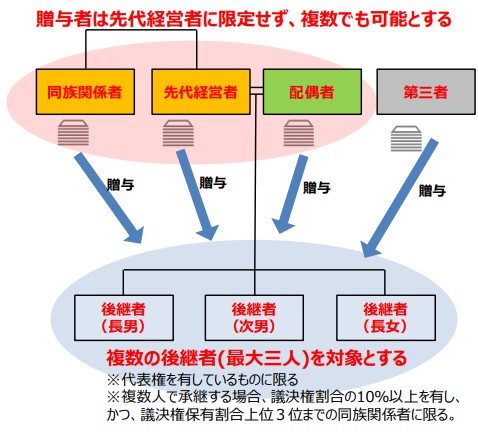

(1)先代経営者以外の株主の株式も対象

親族等で分散された株式を、本筋に戻す時にも活用できます。ですが売買の場合、本制度は活用できません。「無償」がポイントです。

本制度を利用する場合に限り、後継者が贈与者の子や孫以外の場合でも、相続時精算課税制度を受けることができることになっています。

贈与者の相続人は、他人が貰い受けた親の株の評価額により、自分たちの相続税が上がる可能性があるので、注意が必要です。

(2)複数の株主からの贈与もOK

複数の株所有者から、複数の後継者(最大3人)への株の譲渡が可能ですので、柔軟に対策を練ることが可能になります。ただし、株の分散は揉め事の始まりですので、慎重に行いましょう。

また、先代経営者が株の贈与を行わないと、他の株所有者は贈与を行うことができません。

(【出典】平成30年度 中小企業・小規模事業者関係 税制改正について 平成29年12月 中小企業庁)

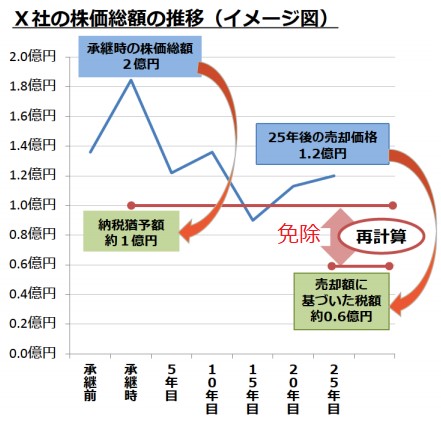

(3)本制度をやめる場合の税金

納税猶予期間内に株式の売却や廃業になってしまった場合は、本制度の継続が難しくなります。しかしその場合、贈与時・相続時の株価の税額ではなく、その時点での株価により税額を再計算し、承継時との差額があればその分は免除されることになりますので、安心です。

(【出典】平成30年度 中小企業・小規模事業者関係 税制改正について 平成29年12月 中小企業庁)

(4)何もしないと、この制度は使えない

この制度を使用するためには、①都道府県知事の認定、②税務署への申告、が必要となります。

詳しくは 中小企業庁のサイトに記載がありますので、ご確認ください。

※平成35年3月31日までに都道府県庁へ資料を提出する必要があります。

「まだまだ大丈夫」と思っていたら、使えなくなるかもしれませんのでご注意ください。

申請内容の変更は容易にできますし、また、申請をして制度を使用しない場合もペナルティはありませんので、期限内にとりあえず申請を出しておくだけ出しておいた方が良いかもしれません。

<適用の要件>

とても素晴らしい制度ですが、誰でも使えるわけではありません。

主な要件は以下の通りです。

・中小企業者のみ

・上場会社や風俗営業会社、資産管理会社(従業員数が5名以上は可)はできない

・従業員が1人以上必要

2)先代経営者の主な要件

・同族で過半数の株を保有していること

・同族の筆頭株主であること

・贈与時点で代表者ではないこと

3)後継者の主な要件

・同族グループで過半数の議決権を持っていること

・同族グループの筆頭株主であること(後継者3人へ贈与するのであれば、1位、2位、3位)

・会社の代表者であること

・相続税の納税猶予を使用する場合は、相続直前に役員であること(相続直後は不可)

<注意点>

①担保の提供

納税が猶予される相続税額や利子税額に見合う担保を提供する必要があります。

担保には、非上場株式そのものや、不動産、有価証券などが挙げられます。

②5年間の事業継続要件

5年間は後継者が社長であり続ける必要があり、途中で辞める場合は手続きが必要になります。5年後以降は社長は辞めても大丈夫なのですが、株式は保有し続けなければなりません。

もし、株式を売却した場合は、猶予されていた税金を支払わなければならなくなります。会社を解散させた場合も同様になります。

③本対策は、手段の一つに過ぎない

これまでの生前株式贈与対策で、会社が抱える問題を解決した方が良い場合もあります。本対策はあくまで手段の一つであり、会社にとっての最善策を考える事が大切です。

④贈与の場合の注意点

生前贈与でこの制度を使い、その後に先代経営者がお亡くなりになった時は、先代経営者の相続財産に生前贈与した株の評価額がプラスされます。

自社株部分の相続税は、条件が整っていれば再度本制度を使ってその後も納税猶予することは可能ですが、相続財産の評価額が想像以上に増え、相続税額が増える可能性がありますので注意が必要です。

⑤書類の提出義務

申告後5年間、毎年都道府県庁へ「年次報告書」、税務署へ「継続届出書」を提出しなければなりません。

そして5年後からは、3年に1回税務署へ「継続届出書」を提出しなければならず、ずっと負担が続きます。

⑥対応できる専門家が少ない

本制度はメリットも大きいですが、制度をしっかりと理解していなかったがために制度の継続が難しかったり、相続税が多額に発生したりと、株主や株主の家族の方の信頼を失うほどの大きな損害をお客様に与える可能性も高く、また歴史が浅く実例が少ないため、積極的に取り組もうとする専門家がまだまだ少ないのが現状です。

認知症や突然の病気・事故による先代経営者の意思判断能力喪失リスクに備える

素晴らしい本制度ですが、先代経営者が認知症、その他突然の病気や事故に遭い意思判断能力が無くなってしまってからでは生前贈与はできません。

「自分は元気!」「後継者に議決権を渡すのはまだ早い!」と思われて何もしない方が多いですが、何かあってからでは遅いのです。

改正された本制度だけでも色々な場面に対応可能ですが、

|

「事業承継税制」

節税効果が強い |

×

|

「家族信託」

万が一のリスクヘッジに強い |

と、お客様の想いに沿った対策案を練ることにより、万が一の際の『経営の承継』と『資産の承継』にさらに広く厚く対応することが可能になります。詳しくはご相談ください。

【遺産相続コンシェルジュからのアドバイス】

わずか10年という限られた期間ですが、贈与税・相続税の100%が繰り越されるという大きなボーナス期間です。事業承継問題になかなか踏み込めない経営者の方に、真剣に考えていただくことができる絶好の機会ではないでしょうか。

そして会社の事業承継はもちろんのこと、経営者自身の相続対策も同時に行うことが大切です。まずは資産と気持ち(家族も含め)の棚卸しをして、全体のゴールを設定し、それに向かってどのような手段(事業承継税制、株価対策、家族信託、遺言、などなど)を使うことがベストなのかを、総合的に提案していくべきでしょう。

弊社では不動産、相続、家族信託はもちろんのこと、事業承継の専門家とも連携しながら経営者様の資産承継、事業承継を全力でサポートしてまいりますので、こうしたご相談もお気軽にお声掛けください。(記:中田千太郎)