深刻な問題に!?親子の相続ギャップを生む不動産の問題と解決方法

更新日2024.8.20

「親が山林を保有しています。相続して困ることはありますか?」

「売れなさそうな不動産を持ち続けるリスクはありますか?」

親から相続する不動産について相談を受けることがあります。

親は、自分で使っていた別荘地や山林、畑などの不動産に問題意識を持つ方は少なく困っていません。

一方、子は自分が使う予定がなく、売れるかどうか不安を抱え、問題意識を持っています。

売れない『不要な不動産(以下、「不要不動産」という)』は、実は親が元気なうちに手放すなり解決しておくと、税金負担が減ることや様々なリスクの回避に繋がります。

本記事では、不要不動産を持ち続けるリスクと、親がいまのうちからしておくべき対策についてお伝えいたします。

本記事のポイントはこちら。

・不要不動産の5つの問題点は、(1)手放すのが難しい (2)所有者の管理者責任 (3)相続税の負担が重い (4)詐欺の対象となりやすい (5)固定資産税や管理費などの負担

・親は元気なうちに、子がその不動産を要るのかどうか確認すること

・不動産を売却や賃貸ができるか検証して対策を実行する

・売れない不動産は相続税を支払ってまで相続するのか、親子で一緒に判断することが重要

■関連記事

相続対策に成功する家族と失敗する家族の違いとは?ゼロからわかる相続対策の進め方

『不要不動産』とは

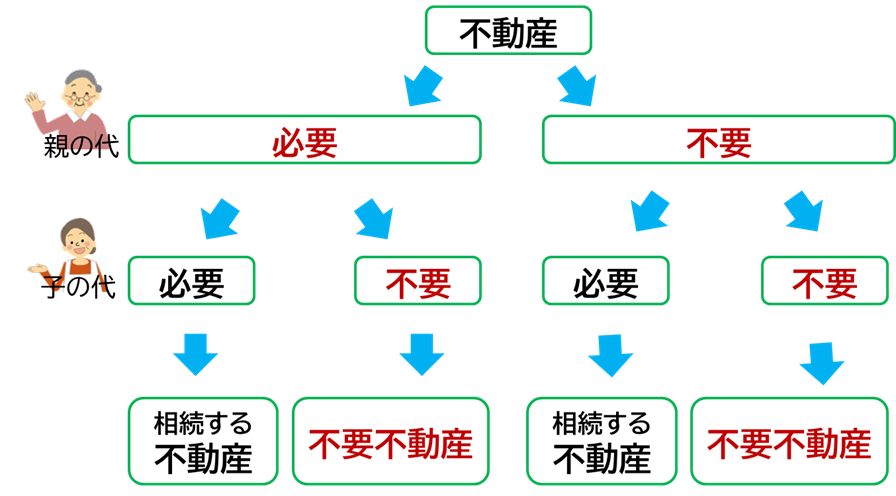

まず確認すべきことは、下のフローチャートのように、その不動産を子が必要としているのか、それとも不要なのかを確認することです。

親の推測や期待ではなく、実際に子がどう思っているのかを直接聞く必要があります。

そして、その不動産が売れるのか貸せるのかを調べた結果、「売れない貸せない不動産」であれば、子にとっては税負担や様々なリスクも相続することになってしまいます。

弊社では、このような不動産のことを不要不動産と呼んでいます。

要らないと子が言いそうな不動産ってどのようなものでしょうか?

これまでの相談例から、代表的なものを挙げてみます。

・家がほとんど建っていない廃れた別荘地

・場所の特定すら難しい広大な山林

・耕作放棄されている畑

・雑木林状態の別荘地

・騙されて購入してしまった土地(原野商法)・・・など

皆さんがイメージするものはありましたか。

そもそも買ってくれる人がいるのかもわからない、維持管理が大変そうという印象を持たれるのではないでしょうか。

地方にある不要不動産は、都内などと比較すると固定資産税等は安いものの、税金以外にも様々な負担が生じたり、問題を抱えたりすることがあります。

これから、代表的な5つの問題点をお伝えします

不要不動産の5つの問題点

親が不要不動産を持っているときに起こり得る5つの問題点をお伝えします。

(1)手放すのが難しい

(2)所有者の管理者責任

(3)相続税の負担が重い

(4)詐欺の対象になりやすい

(5)固定資産税や管理費の負担

ではひとつずつ見てきましょう。

(1)手放すのが難しい

不要不動産はとにかく手放すのが難しいものばかりです。

・市場の需給バランスが崩れている立地にある

・取引価格が低くなるため、手伝ってくれる不動産仲介会社が少ない。

・売却価格より測量費や建物解体、仲介手数料などの売却コストの方が高い。

売却するために売却代金では足りず自分のお金を持ち出さなければならないということが多分にあるのです。

売れない貸せない不要不動産を処分する方法を知りたい方は、以下の記事にて詳しく解説していますので、ぜひご覧ください。

■関連記事

どうなる土地問題?相続した土地を放棄できる制度が創設。不要な不動産の処分方法も解説!

(2)所有者の管理者責任

空き家や山林でも、所有者として管理義務や事故など有事の際の責任があります。

例えば空き家は、放火による延焼や外壁が倒れて通行人が怪我を負うなどすれば、例えその家を利用していなかったとしても責任を取らなければなりません。

空き家が心配で定期的に見に行っている方もいらっしゃいますが、遠方の場合には直ぐに駆けつけられないこともあり、何か起こった際に迅速な対処ができずに被害が大きくなることもあるのです。

その他、山林でも山崩れがおきて人や家屋などの財産に損害を与えてしまうと管理者責任などを追及されることがあります。

空き家や山林などであっても、このように所有しているだけで責任が付いてまわるということを知っておきましょう。

(3)相続税の負担が重い

不要不動産は【相続税評価額>売れる金額】の関係になることが大半です。

もし相続税が課税される方であれば、売れない貸せない不要不動産であっても相続税を支払って相続しなければなりません。

売れる金額が0円や逆にお金を支払うこともあるため、売れる金額よりも相続税の方が高くついてしまい、結果として納税資金が足りないなんてこともよくあります。

そうなると、相続人は自己資金から相続税を支払うお金を工面する必要がでてきます。

詳しくは後述の事例でお伝えします。

(4)詐欺の対象になりやすい

売れず悩んでいる高齢の不動産所有者を狙った詐欺があります。

簡単に説明すると、不動産ブローカーと名乗る者から「200万円で購入希望者がいるから調査料をください」、「測量をして欲しいと言っているので、測量費をください」と連絡がくることがあります。

30万とか、50万円とか現実的に支払えそうな金額を提示してきます。

そして、そのお金を支払ったら最後、そのまま連絡が取れなくなってしまいます。

売れなくて困っている方の弱みに付け込んだ詐欺である可能性が高く、先にお金を要求してくる場合は気を付けてください。

独立行政法人国民生活センターでも警笛を鳴らしています。

より深刻に!「原野商法の二次被害」トラブル-原野や山林などの買い取り話には耳を貸さない!契約しない!-

(5)固定資産税や管理費などの負担

不動産は持っているだけで様々な費用負担をしなくてはなりません。

・固定資産税、都市計画税

・維持管理の費用(別荘地の管理費や、植栽剪定など)

・火災保険料 など

毎月や1年間にかかる費用は金額的に大したことはないと感じるかもしれません。

しかし、売れない貸せないまま放置していたとして、祖父母の代から孫の代まで相続するとなるとそうはいっていられなくなります。

【前提条件】

・相続税評価額:100万円

・固定資産税:1.4万円/年

・相続税率:30%

・相談時点:親が70歳、子(40歳)や孫(10歳)がいる

(親のこれまでの費用負担分は考慮しない)

1)親:80歳で相続発生 10年間で固定資産税14万円

2)子:50歳で相続し80歳で相続発生

合計82万円

・相続税30万円

・親の相続後30年間保有で固定資産税42万円

・相続登記費用10万円

3)孫:子の代と同じ82万円

このご家族は親の代から孫の代まで税金を合計で178万円も負担することになります。

この他に他維持管理にかかる費用があるとは更に負担が増えます。

親の代だけでみれば大した負担ではないかもしれません。

しかし長い期間で考えてみると、不要不動産であるのにお金を支払い続ける必要があるということなのです。

相続するか処分するかの判断方法

皆さんが所有されている不動産は、子に相続させるべきでしょうか?

不動産の現状分析

相続させるか(相続するか)どうかを判断するためにしてほしいことがあります。

(1)不動産調査をして問題点を把握する

(2)相続税評価額と時価を求める

(3)親と子の意識を確認する

(1)不動産調査をして問題点を把握する

詳細調査をせずに机上で時価を出したとしても、実際に現地に行ってみると土地の高低差があったり、細かく確認しないと分からない越境があったり、価格に直接影響する問題が見つかるケースが多くあります。

不動産の現状を正しく把握するためには、現地や役所等での調査が重要です。

・不動産マーケットを調べ価格査定する(売買、賃貸)

・測量図や建築図面など関連書類を家に保管してあるか確認しておく

このように確認、調査することで問題の有無がわかり、必要な対策を取ることができます。

(2)相続税評価額と時価を求める

不動産価格の査定以外に相続税評価額も計算する必要があります。

不要不動産では【相続税評価額>時価(売れる金額)】という関係になりやすく、相続税を支払うために不動産を売ろうとしても想定していた金額で売れないことがあります。相続評価額と時価を把握しましょう。

売れる金額よりも相続税の負担の方が高くなる場合は、生前に売るべきか判断材料になるでしょう。

(3)親と子の意識を確認する

その不動産、親にとって必要?子どもにとっては必要?

話し合いをしてみると、親は「富動産」、子どもは「負動産」だと感じていたなど、親子間の考えが異なっていることがあります。

親は子のために残したいと考えている、子は要らないと思っている。

このようなミスマッチをなくすため、親と子それぞれの意識を確認することが対策へと進むための大切なステップとなるのです。

事例:売却価格より相続税のほうが高い土地を相続した。

相続した不動産(熊本県、相続税評価額3,000万円)の売却相談をしたいとのことでお越しになったお客様Aさん。

Aさんは、親から不動産について詳しく話を聞いたことがなく、相続した後も詳細についてはよく分かっていません。

相続の手続きを進めていくと、空き家、底地、貸家、畑、山林等、土地面積5,000㎡にも及ぶ複数の不動産が有ることが分かりました。

Aさんのご希望は「今後住む予定もなく管理も大変なので、不動産は早めに処分していきたい。売却の手伝いをして欲しい。」とのことで、ご依頼いただきました。

まずは、現状把握も含め不動産調査をスタート。

実際に現地まで行ってみると、貸家のはずが空き家になって荒れ果てていたり、借地人が住んでいるはずが建物はそのままでこちらも人気が無い状態になっていたりとかなり管理状況が良くないことが分かりました。

その他、不動産マーケットを調べていると、周辺地の過疎化が進んでいたり、再建築ができない、測量を行いたくても隣地と連絡が取れないなど問題をいくつも抱えていました。

Aさんに報告のうえ売却活動をスタートしました。

しかし、問題山済みの不動産には購入見送りが相次ぎました。

Aさんはこの5,000㎡の土地を売ってその代金を相続税(この不動産にかかる相続税が200万円)の支払いに充てる予定でしたが、最終的に見つかった購入希望者の価格は、なんと50万円だったのです。

相続税200万円を支払って取得(相続)した不動産が50万円でしか売れないのです。

Aさんは落胆し、これでは税金を納めるために相続したようなものだと仰っていました。

結果、Aさんは自身のお子さんに残さないよう50万円で売ることにしました。

今回の事例では、生前に親子間で話し合い売却していれば、このようなことにはなりませんでしたよね。

本記事を読んでいただいた方へ、プロサーチ株式会社では、売れない・貸せないといった土地の調査、価格査定、売買、処分の方法の検討から実行までサポートをすることができます。

相続土地の国庫帰属制度法、引き取りサービス事業者の紹介(関連企業:LandIssues株式会社https://land-issue.com/)などのご相談も承っていますので、無料相談をしたい方はぜひお問い合わせください。

まとめ

本記事のポイントはこちら。

・不要不動産の5つの問題点は、(1)手放すのが難しい (2)所有者の管理者責任 (3)相続税の負担が重い (4)詐欺の対象となりやすい (5)固定資産税や管理費などの負担

・親は元気なうちに、子がその不動産を要るのかどうか確認すること

不動産を売却や賃貸ができるか検証して対策を実行する

・売れない不動産は相続税を支払ってまで相続するのか、親子で一緒に判断することが重要

売れない不動産によって困ることをお伝えしてきました。

まずは家族で話し合いができる土俵作りとして、不動産調査を行うことを推奨します。

そのうえで、子がその不動産を欲しいというのであれば維持管理しながら残しましょう。

相続したくないということであれば早々に売却に向けて活動することを推奨します。

不要不動産の相談は、不動産と相続に強い不動産会社に相談しましょう。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。