マンションの相続税評価方法改正!専門家が知っておくべきポイントを徹底解説

令和5年度の税制改正大綱に、マンションの相続税評価見直しについて明記されていたのはご存知ですか?

発表時は、あくまでも「適正化を検討する」にとどまっており、具体的な評価方法の見直しについては言及されていませんでした。不動産や相続に関わる皆様にとっては、非常に注目したニュースになったかと思います。

先日、国税庁から区分マンションの相続税評価方法の見直しについて、新評価方法が公表され、2024年(令和6年)1月1日以後の相続や贈与から適用されます。

今回の改正で影響を特に受けるマンションは、築浅のタワーマンションの高層階部分でしょう。

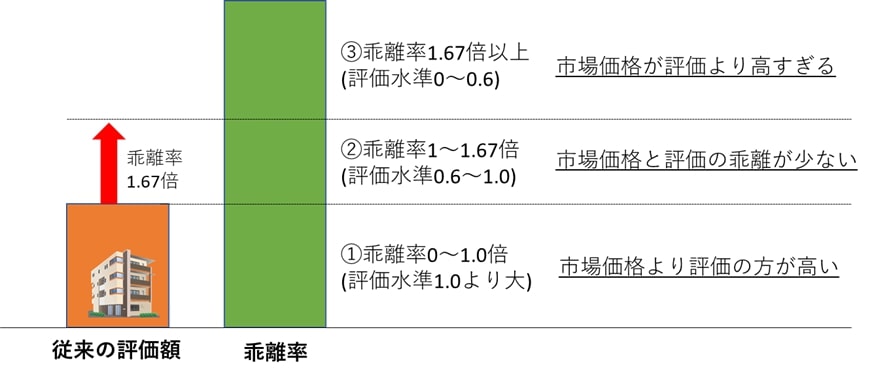

実勢価格(時価)が相続税評価額約1.67倍以上の乖離があると、これまでの計算方法よりも相続税評価が上がり相続税の負担が増えることになります。

当改正によって評価と時価の乖離が大きかったものが是正されることになった、ということです。

国税庁の調査では、全国のマンションの乖離率は2.24倍(平成30年)。

20階以上のいわゆるタワーマンションでの乖離率は平均3.16倍となっており、1.67倍を大きく上回っています。

これは全国平均であり、東京都心などの主要都市では、更に謙虚になることでしょう。

※国税庁有識者会議資料https://www.nta.go.jp/information/release/pdf/0023005-051.pdf

本記事は、改正内容とお客様への提案で留意すべきポイントをお伝えします。

今回のポイント

・新旧の評価方法によって評価方法が大きく増える(従前の1.5~2.0倍上昇も)

・改正に合わせて、相続対策の見直しをする必要がある

改正の背景

そもそもなぜ、このような改正に至ったのでしょうか。

それは令和4年4月19日の最高裁上告審判決で、相続税評価(路線価評価)による評価が否定され、納税者敗訴が確定したことにより、約3億円の追徴課税が発生したことが大きなきっかけになったでしょう。

この話を端的にお伝えすると、納税者が財産評価基本通達の定める方法で評価した額(約5億円の不動産2棟を借り入れで購入⇒評価額を約2,800万円に)で申告をしたところ、国税局がこの申告を否認し、不動産鑑定評価額にて評価すべきとしたため、納税者が処分の取消しを求めた裁判でした。

これまでの相続対策と言えば、タワーマンションなど不動産を使った対策をすることが多かったため、相続対策や申告実務に大きな影響を及ぼす可能性があるとして注目された方も多かったかと思います。

不動産を購入する方の年齢や資産状況、投資経験、健康状態に加え、購入目的を「相続対策」とする旨の記載した書類があったなどを考慮した結果でしょう。

関連記事:最高裁判決で納税者が敗訴!“やり過ぎ相続税対策”の問題点と、今後気を付けるべきポイント

改正後の評価方法について

マンションの新評価方法はどのようなものでしょうか。

現行の評価方法と比較しながらご説明いたします。

現行の評価方法

不動産の相続税評価は、土地は相続税路線価、建物は固定資産税評価額で計算されます。

賃貸中の収益不動産の場合は、貸家建付地の評価減(土地評価:約20%減)や貸家の評価減(建物評価:30%減)が適用されます。

新しい評価方法

ポイントは、実勢価格を反映する「評価乖離率」の導入です。

この乖離率の割合により、対象のマンションに新しい評価方法が適用となります。

【新しい相続税評価計算の手順】

次の手順で計算していきます。

(1)評価乖離率および評価水準を計算

■評価乖離率の計算

評価乖離率は、簡単に言うと現在の評価額は実勢価格とどれだけ乖離しているかどうかを数値化したものになります。

評価乖離率は、以下のように計算されますが、必要な情報は登記簿謄本に記載されていますのでご参考ください。

評価乖離率=A+B+C+D+3.220

上記算式中の「A」、「B」、「C」、「D」は、それぞれ次による。

「A」=築年数×△0.033

「B」=総階数指数(総階数を33で除した値)×0.239

「C」=対象専有部分の所在階×0.018

「D」=敷地持分狭小度(敷地利用権の面積を専有部分の面積除した値)×△1.195

(小数点以下第4位を切り捨てる)

※国税庁資料を参照:https://www.nta.go.jp/law/joho-zeikaishaku/hyoka/231013/pdf/01.pdf

■評価水準の計算

1÷評価乖離率=評価水準

(2)評価水準に応じた相続税評価額の計算

■新しい相続税評価方法の計算

①評価水準が1より大きい:従来の相続税評価額×評価乖離率

②評価水準が0.6以上1以下≦1:従来の相続税評価額

③評価水準が0.6未満:従来の相続税評価額×評価乖離率×最低評価水準0.6(定数)

・賃貸物件の場合、貸家建付地等の評価減は、上記新評価方法計算後の価格に適用します

・市場価格の0.6を最低評価水準としているのは、戸建ての平均乖離率約0.6と合わせる狙いがあるようです。

このように評価乖離率と評価水準を計算し、上記評価方法に合わせて計算することになります。

この計算を見ると、築年数や建物の階数の影響が強いことがわかるため、特にタワーマンションに大きく影響が出る可能性があります。

適用外の要件は?

上記の計算が、どのマンションにも該当するかというとそうではありません。

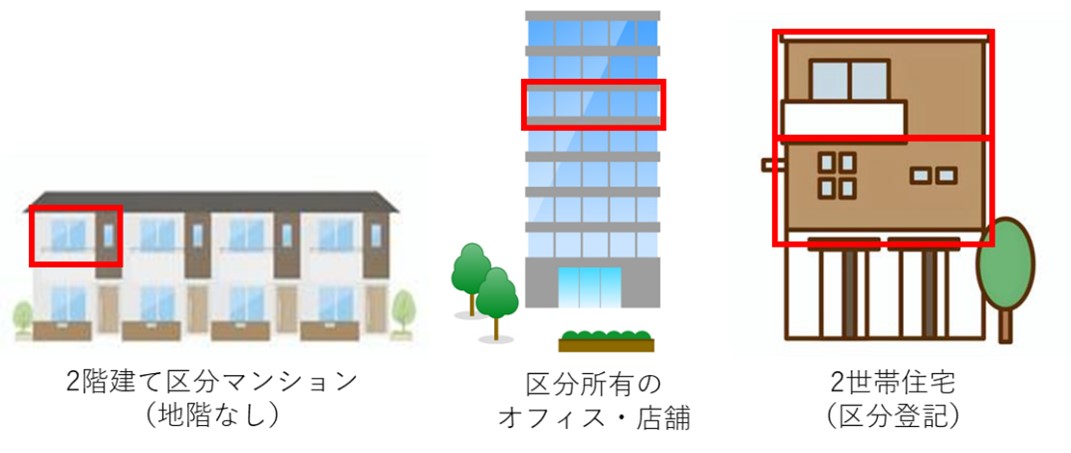

対象は、区分所有者が存する家屋で、居住の用に供する専有部分を指しますが、下記に該当する区分所有(区分登記された不動産)は対象になりません。

・地下階を除く階数が2階以下の低層区分マンション

・区分所有のオフィスや店舗

・区分登記された二世帯住宅(戸建て)

相続税評価の計算事例

では評価方法がどのように変わるか、実際の成約事例をもとに見てみましょう。

(実際の成約事例を使っています)

事例① 文京区マンション

・総階数:16階 所在階:10階

・専有面積 (壁芯):56.25㎡

・敷地権持分:10.39㎡

・相続税評価額:2,700万円

(土地路線価評価:1,500万円、建物固定資産税評価:1,200万円)

・購入価格:8,200万円

■評価乖離率

(築年数×△0.033)+(総階数指数×0.239)+(所在階×0.018)+(敷地持分狭小度×

△1.195)+3.220

=(20年×△0.033)+(10階/33階×0.239)+(10階×0.018)+(10.39㎡/56.25㎡×△1.195)+3.220

=-0.66+0.072+0.18-0.22+3.220=2.59

■評価水準

(1÷評価乖離率)=0.386

■相続税評価額:従来の相続税評価額✕評価乖離率✕最低評価水準0.6(定数)

土地評価(1,500万円×2.59×0.6)+建物評価(1,200万円×2.59×0.6)=約4,200万円

■相続税評価の違い

従来:8,200万円⇒2700万円(▲67%)

新方式:8,200万円⇒4200万円(▲48%)

事例② 港区マンション(築浅)

・総階数:32階 所在階:19階

・専有面積 (壁芯):66.81㎡

・敷地権持分:8.98㎡

・相続税評価額:3,200万円

(土地路線価評価:1650万円、建物固定資産税評価:1,550万円)

・購入価格:1億4,000万円

■評価乖離率

(築年数×△0.033)+(総階数指数×0.239)+(所在階×0.018)+(敷地持分狭小度×

△1.195)+3.220

=(3年×△0.033)+(19階/33階×0.239)+(19階×0.018)+(8.98㎡/66.81㎡×

△1.195)+3.220

=-0.099+0.137+0.342-0.160+3.220=3.440

■評価水準

(1÷評価乖離率)=0.290

■相続税評価額:従来の相続税評価額✕評価乖離率✕最低評価水準0.6(定数)

3,200万円×3.440×0.6=6,600万円

■相続税評価の違い

従来:1億4,000万円⇒3200万円(▲76%)

新方式:1億4,000万円⇒6600万円(▲53%)

上記事例を参考に見ると、評価方法の新旧で評価額が1.5~2.0倍ほどになっており、やはり築浅の高層マンションほど影響が大きく出ていることがわかります。

新しい評価計算により、マンション評価は実勢価格の60%に近づくように調整されるようになりました。しかし物件によっては価格の高騰の影響か、事例②のように評価が半分以下になることもあるため、購入時は詳細な評価額の計算が必要でしょう。

お客さまへのアドバイス

当改正は2024年1月1日以降の相続発生からが対象となりますが、注意点は、それ以前に購入した不動産も新評価表法による計算となることでしょう。

駆け込みの贈与

改正前の2023年中に不動産を子などへ贈与する方が増えていると耳にします。

しかし、思い出してほしいことは、そもそも「駆け込み+やりすぎ対策(租税回避)」に対して国税庁が伝家の宝刀を抜いたことです。

生前贈与のタイミングは自由ですから、その行為自体を制限することではありません。

もし、贈与するのであれば、受贈者の意思があり、そして受贈者自ら不動産管理(管理委託先を決めるなど)するなど実態を伴うことが必要でしょう。

相続税対策のためだけに、なんてことはしないようにしましょう。

相続税評価の見直し

マンションの評価変更により相続税評価額や税負担が増えます。

そのため、改正前に策定した納税対策や遺産分割対策等に大きく影響してまいりますので、いま一度、新評価方法による評価額を算出し、追加で必要な対策を実施していきましょう。

不動産市況への影響

これまでの、いわゆる「タワーマンション投資による相続税節税」は沈静化に向かうかもしれません。税理士や相続コンサルタントは慎重になっています。

ただ私が思うに、東京都内の中心区(千代田区、中央区、港区、渋谷区、新宿区)のタワーマンショの価格は下がる雰囲気はまだないので、さらに上がる(下がらない)とすると、この改正があっても時価と評価の乖離はあり続ける、ということにもなるでしょう。

つまり、数億円もするタワーマンションが買える超富裕層のための対策になるのかもしれません。

まとめ 遺産相続コンシェルジュより

これまで問題となっていたタワーマンション節税の問題にメスが入りました。先にも述べたように、これまで相続対策をしてきたお客様にとっては、対策を見直すきっかけになるはずです。

この年末年始、ご家族で集まるタイミングで、お話が出来るよう提案することも良いかと思います。

プロサーチでは、相続対策の見直しのサポートや区分マンションのみならず不動産の持ち方についてもアドバイス出来ますので、もしお困りのお客様がいらっしゃいましたら、ぜひご相談下さい。