家族信託ってなに?概要や仕組みをわかりやすくイラスト解説!

更新 2023.11.20

もし、あなたが(親が)1年前に認知症等になっていたら、だれがどのようなことに困りますか?

「親が認知症等で意思判断能力が喪失(以下、「認知症等」とします。)しても、不動産や現預金、有価証券などの財産を家族で管理できるようにしておきたい」というご相談をたくさんいただきます。

認知症等になると、不動産の売買、銀行口座からの引き出しなどの行為が一切できなくなります。 “本人の意思確認”ができなくなるためです。

認知症等になった親の財産を管理する方法には、成年後見制度がありました。いま、この後見制度の他の手段として、家族信託を検討、利用されるお客さまが増えています。

家族信託とは、認知症等による財産の凍結を防ぎ、家族が財産管理できる制度のことです。

本記事では、家族信託の基本や後見制度との違いなどをわかりやすく解説します。

親のため、子のために今のうちから財産管理方法を知っておきたい方はぜひ読み進めてください。

今回のポイントは以下の通りです。

・家族信託で託せる財産は、不動産や有価証券など一般的に換価できる財産である。

・家族信託と成年後見制度(任意後見、法定後見)は、財産管理を行う人、財産管理の

柔軟性や相続対策のしやすさ、費用などの点で違いがある。

・親へ「認知症等になった時のことを話す」切り出し方にはコツがある。

家族信託をすっきり理解するために知っておきたい3つのポイント

家族信託のことより理解できるようにするため、以下の3つを頭の中に入れてから本記事を読み始めてください。

・家族信託を、“信頼する家族に託す”と頭の中で変換する。

・家族信託と金融機関等が事業として行う遺言信託や商事信託等とは全く別物。

・財産を託す家族や親族の名前を思い浮かべる。

家族信託とは

家族信託とは「親名義の資産について、管理などの方法を指定し、子どもに託すこと」です。

家族信託しておくと、親が認知症等になっても、親の希望を汲みつつ家族の判断で財産の管理や売買などをすることができます。

家族信託は法律の用語ではなく、『家族を信じて託す』を短くしたものです。信託法という法律が基になっている制度で、家族信託ではなく民事信託と呼ぶ専門家もいます。

家族信託の仕組み

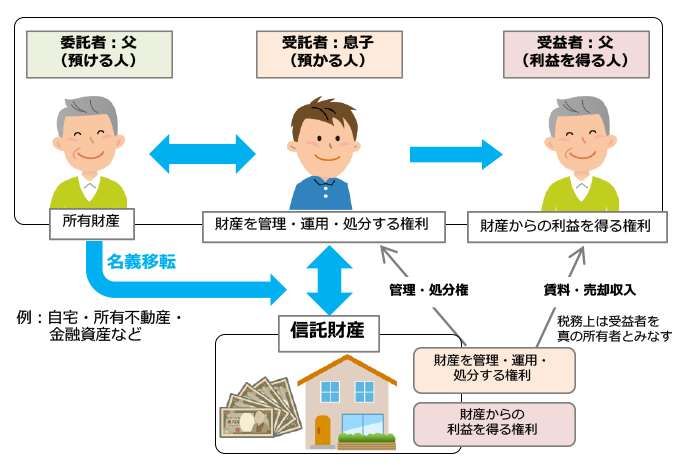

家族信託をするに当たって登場する人や役割などについて、一番典型的な形で説明します。

親が財産を持っていて、子ども一人にその財産管理を託し、財産から得られる利益は親が得るというものです。

主な登場人物は2人、役割は3つです。

|

|

登場人物

|

呼び名

|

役割

|

|

財産を預ける人

|

親

|

委託者

|

子を信じ託す

|

|

財産を預かる人

|

子

|

受託者

|

託された財産を約束どおり管理する

|

|

収益を得る人

|

親

|

受益者

|

賃料や売却代金などを得る

|

親は自分名義の現金や不動産を子どもに託すと決め、どのように管理するかを話し合い、その内容を契約書にします。これを家族信託契約と呼びます。

家族信託で託せる財産

家族信託できるのは、不動産(土地、建物)や現預金、有価証券などの金銭的価値がある財産とされています。弁護士や税理士といった資格など換価できないものは信託できません。

現預金

現預金を家族信託するときは、金融機関で信託口口座を作り、親が自分のお金をその信託口口座に振り込みます。これで託された子が管理等できるようになります。

金融機関によって信託口口座が作れるかどうかは確認が必要です。対応していない金融機関もあれば、託す財産が○○○○万円以上など一定条件をクリアした方のみ対応する金融機関もあります。

もし、お使いの金融機関が対応していないときは、信託口口座を対応している他の金融機関で作るか、別方法をご案内しますので弊社プロサーチまでお問い合わせください。

不動産

戸建てや分譲マンション、アパート等、不動産の種類に関わらず家族信託することができます。土地(所有権、借地権など)だけ、建物(所有権、共有持分など)だけなどといったことも可能です。

不動産を家族信託するときは、法務局で信託登記の手続きをすることになります。信託登記が完了したら、売買などができるようになります。

金融機関からの借入金(抵当権、根抵当権)があるなど第三者の権利があるときは、金融機関などの承諾が必要です。ほかにも家族信託契約の内容などに金融機関から指定があったりするので、不動産を家族信託するときには第三者の権利があるかどうかや、第三者への事前確認がとても重要です。

信託した不動産の売買方法、不動産を家族信託したらすることなどを知りたい方は、次の関連記事をご覧ください。

家族信託された不動産の売買方法とは?不動産を信託した場合のメリットとデメリットも解説

家族信託契約後に不動産で必要な手続きとは? 忘れがちなポイントをやさしく解説

有価証券

有価証券を託すことは法律上可能ですが、これまでは多くの証券会社が家族信託に対応していない状況でした。現在では信託口口座の開設(家族信託)に応じる証券会社も増えてきているようです。

証券会社によって信託口口座開設の条件があるようですから、必ず事前に担当者に確認してください。また、ネット取引ができない、親から子に名義が変わるため保有期間がリセットされる、確定申告が必要となるなどのデメリットもあるので、よく検討するようにしましょう。

生命保険

生命保険契約も財産価値があるので法律上は家族信託できます。しかし、家族信託に対応している生命保険会社は私の知る限りありません。

生命保険会社は、生命保険信託会社と連携して『生命保険信託』を扱っています。これはあくまでも受取人(配偶者や子)のための制度です。

親が認知症等になるとどのようなことに困るのか

家族信託等の対策をとらずに親が認知症等になると、自宅家やアパートなどの不動産や、現預金、有価証券等の資産を持っている場合は、どのようなことになるのでしょうか。

代表的な財産を例にみていきましょう。

現金を口座から引き出したり借入できない

認知症等の本人に代わって、家族等が金融機関の窓口に通帳と印鑑を持参したとしても、現預金を引き出したり振り込みしたりすることはできません。もちろん、借り入れすることもできません。

金融機関が預金者の認知症等を知ったら、それ以後の出金等は出来なくなってしまいます。預金者の意思確認ができないためです。

このような状態を少しでも改善すべく、令和2年2月18日、全国銀行協会が高齢者や、認知症等である預金者の代理人等への対応について発表し、超高齢化社会において認知症等で預貯金が凍結され困る家族が増えることへの対応について述べています。

ざっくりお伝えすると

・原則は成年後見制度を利用してもらう。そして成年後見人からの申し出に応える。

・成年後見人制度を使わない場合は、金融機関は、預金者が認知症等であることを確認したうえで、預金者本人の医療費等の支払いなど、明らかに本人のために使われることが明らかである場合に限り、依頼に応じることを考える。

という内容です。

成年後見制度を利用しない場合は、親族などが本当に預金者のために使ったのかまでを追うのは難しく、金融機関としては親族などに対して払い出しすることにリスクがあります。このようなことから、慎重に判断し対応するようにと言及しています。

とても限定的な対応となっていますが、このように認知症等への対応を全国銀行協会が発表したことは大きな意味があります。

ただし、この発表自体は法律でもなく強制力もないようです。あくまでも全国銀行協会考え方を示したものであって具体的な対応は各金融機関によって異なるようですから、お取り引き先の金融機関に対応を聞いてみてください。

不動産の売買や賃貸ができない

認知症等になってしまうと、所有する不動産を売却することや新たに購入すること、アパートを貸したり借りたりすることができなくなります。

ですので、

「親が介護施設に入所したので、空き家になった実家の売却をしたい。」

「経営するアパートの借主が退去したから、新たな借主を募集したい。」

「相続対策で親の所有する土地の有効活用をしたい。」

といった希望を叶えることができなくなってしまいます。

有価証券の取引ができない

本人が認知症等である事実を証券会社が知ると、株式や債券などの有価証券の取引はできなくなります。

証券会社によっては代理人制度がありますが、認知症等になってしまうと代理することができなくなり、売却や保管(購入は出来ない)のみといった制限がかかります。

生命保険に加入できない

家族の生活や相続対策のために生命保険を契約したくても、契約する人が認知症等の場合は契約できません。元気なうちに生命保険に加入しておくしか方法はありません。

また、受取人(配偶者や子など)が認知症等であるときは、2つのことに留意する必要があります。

1.死亡保険金の請求ができないこと

2.死亡保険金を受け取れても預金口座から動かすことができないこと

死亡保険金は、被保険人の法定相続人が請求できる可能性がありますので、生命保険会社に確認してみましょう。他には指定代理請求特約というものがあり、家族など指定された方が受取人に代わって請求することができるようになります。

死亡保険金を受け取っても、受取人が認知症等であると先ほどお伝えしたとおり口座が凍結されて預貯金(死亡保険金)を動かすことができません。

しかし、認知症等の状態である受取人の生活を守るため、あらかじめ予め生命保険金の使い方や支払い方法を決めておくことができ、それを生命保険会社に託すことができます。その仕組みを生命保険信託といいます。

生命保険信託を扱っているかどうかや、加入方法や費用などについては直接生命保険会社のご担当者へ確認してください。

家族信託と後見制度との主な違い

認知症になってしまったときの財産管理の手段として成年後見制度があります。家族信託との主な相違点などをお伝えします。

なお、成年後見制度は「任意後見」と「法定後見」に分かれます。

・任意後見人を家族など本人が指定することができる

・任意後見監督人(弁護士や司法書士といった専門家)が付く

・法定後見人を家族にすると希望できるが、裁判所の判断による

・法定後見人が家族でも、裁判所の判断で後見監督人(専門家)が付くこともある

・裁判所の判断で法定後見人が専門家となることもある

財産管理をおこなう人

家族信託

家族信託は、子などの家族が財産の管理をします。

成年後見制度

成年後見制度は、どちらも専門家が親の財産管理に関与する場合があります。

財産管理の柔軟性、相続対策

家族信託

家族信託は、家族信託契約の内容に縛られますが、家族のみでおこなうため専門家や裁判所の関与はありません。相続対策を家族のみで進めることができます。

任意後見

任意後見は、自由に契約内容を決めそれに沿って財産管理や相続対策をすることができます。しかし、任意後見監督人による契約内容に沿っているのかどうかなどのチェックがはいることがあります。

法定後見

法定後見は、親の自宅の売却に裁判所の許可が必要など財産管理は厳しく制限されます。相続対策はほとんどできないと考えた方が良いでしょう。

費用

家族信託の費用

家族信託は、契約時に費用が掛かります。

① 家族信託コンサルティング報酬(不動産コンサル、税理士、司法書士、FPなど)

最低10万円~としているところが多く、報酬の目安は信託する財産額の0.5%前後

② 契約書作成報酬(弁護士、司法書士)

最低30万円~としている専門家が多く、報酬の目安は信託する財産額の0.5%~1%

③ 不動産を家族信託する場合は信託登記の費用

登録免許税:固定資産税評価額:土地×0.3、建物×0.4%

司法書士報酬:1物件あたり5万円~10万円

※固定資産税評価額は、毎年送られてくる固定資産税納税通知書に綴れている課税明細書に書いてあります。

特に、①と②は家族信託内容の難易度によって大きく変動しますので、依頼する前には必ず見積もりをお願いしましょう。

なお、家族信託後は継続的な支払いをしなくても大丈夫です。(託した子に報酬を支払うという契約内容にすることは可能)

任意後見の費用

・契約内容を専門家に作ってもらう場合:10万円~(難易度や聞取り回数等による)

・公証契約1万円1,000円(1契約)他

法定後見と任意後見の共通費用

①申立て時(1度きり)総額11万円~21万円くらい

~内訳~

・印紙代 3,400円

・通信費 3,270円

・鑑定費 10~20万円(裁判所が鑑定が必要と認めるとき)

・診断書 数千円程度(病院ごとに異なる)

・書 類 数百円程度(住民証、戸籍謄本)

・証明書 300円(登記されていないことの証明書)

②後見人等の報酬(相続発生まで)

・基本:月額2万円/年間24万円

・財産額:1,000万円超:月額3万円~4万円

5,000万円超:月額5万円~6万円

・付加:上記報酬額に50%を超えない範囲で報酬付加できる(アパート等があるとき)

※他、後見監督人が付くケースは、上記報酬の半額程度がかかります。

途中解約

家族信託

家族信託は、契約当事者間等の合意により解約することができます。

任意後見

任意後見は、申し立てした後は裁判所の許可を得てやめることができますが、病気や遠方に引っ越すことになり後見業務ができないなどの正当な理由が必要です。

法定後見

法定後見は、本人の認知能力が快復したと裁判所が認めたときです。原則その本人が亡くなるまで止められません。

取消権

家族信託

家族信託は取消権がなく、認知症の親が行ったことを取り消せません。

任意後見

任意後見は家族信託と同様に取消権がなく、認知症の親が行ったことを取り消せません。

法定後見

法定後見は、後見人は本人がした契約などの法律行為を取り消しできます。

財産管理の自由度に特化した家族信託や一部制限はあるが比較的自由度の高い任意後見、本人の身上監護に特化した後見制度。制度上の目的やかかる費用も違います。

親が元気な時にしかできないのは、家族信託と任意後見です。認知症等になると法定後見の一択となります。いまのうちから検討しておくことが良いでしょう。

家族信託で得られる3つのメリット

1.財産管理に対する安心感

親が認知症等になると契約行為が一切できなくなります。家族信託していたら、その契約行為自体を子どもに託しているので、親が認知症になっても親の資産を子の名前で管理や売却などができます。

家族信託によって出来ること:不動産売却、現金管理、資産移転を伴う相続対策など

2.子どもへの財産管理トレーニング

子は親の相続で突然財産を得るケースが多く、「よく分からない」から、どのように財産管理すればよいか困ってしまうのです。

親が元気なうちに、親と子の二人三脚で伴走しながら財産管理を行うことで、「分からない⇒分かる」ようになるため、スムーズな承継を期待できます。

親が認知症になって困るのはその子ども、つまり家族です。

家族信託を考えるということは、本人も家族も認知症等のことに向きあうことになります。もし向き合うことができたら、子どもは親の認知症のとき悩むことが減るでしょう。これも得られることの一つだと思います。

しかしながら、親は認知症等にならない考えていますし、子どもからもなかなか言い難い。

実際、私も母に不躾に認知症になったらどうすると聞いたことがあるのですが、即座に『私はボケないわよ!失礼ね!』と母の機嫌を損ねてしまった経験があります。

たしかに嫌ですよね、反省です。

私みたいにならないために、親が認知症になって困ることや叶えたいことから考えるようにすることをオススメします。

親への切り出し方として

『もし、一年前に認知症になっていたら今どんなことに困っているかな?』と聞いてみてください。家族が生活資金に困るのは嫌だなとか、お金に困らない豊かな老後を過ごし続けたいという想いが聞けるでしょう。その想いが聞けたら、「幸せな老後を迎えるために何をすべきか」と話してみましょう。

先々の財産管理のこと、家族信託などのことをちゃんと考えるきっかけにもなるかもしれません。

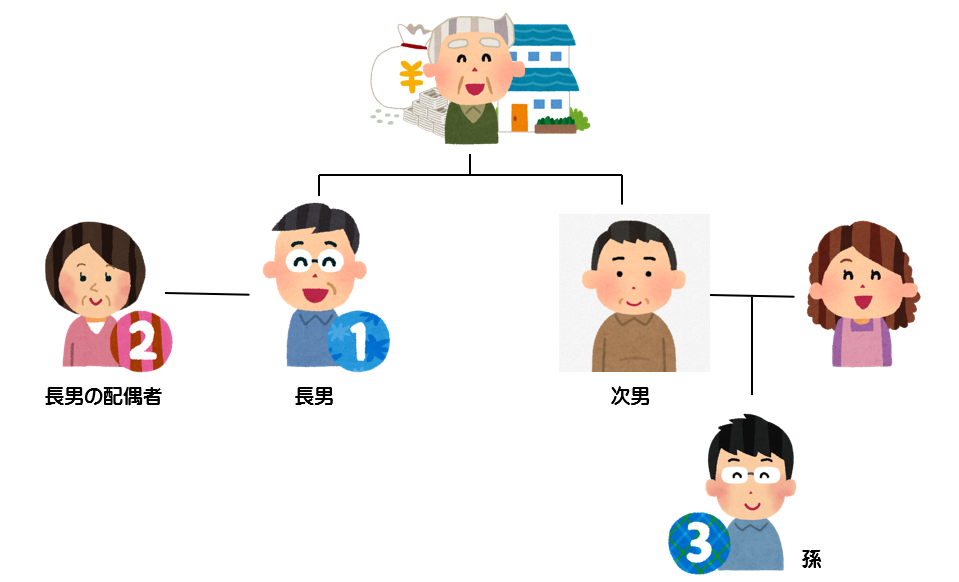

3.家族信託では資産の承継先を決めることができる

先祖や親が築き上げた資産は自分の子や孫といった直系親族に渡していきたいなど、特定の人に資産を承継していきたいと考える方は多いのではないでしょうか。

資産を残す先を伝える方法として、遺言と家族信託を比較してみましょう。

たとえば、本人が次のような資産の流れを作りたいとき。

本人(親) ⇒ 子:長男 ⇒ 長男の配偶者 ⇒ 子:次男の子(親からみて孫)

・遺言は、長男Aまでしか資産の行き先を指定できません。

・家族信託は、次男の子Bまで資産の行き先を指定できます。

遺言は次の人までしか決められません。その先はその次の人が決めるという考え方です。家族信託はそのような縛りはなく、柔軟に資産承継の道筋を立てることができます。

なお、このことを「後継ぎ遺贈型受益者連続型信託」と呼びます。要件や気を付けることがありますから、検討したい方は家族信託に詳しい専門家にご相談ください。

プロサーチ株式会社では、家族信託の無料診断が可能です。

家族信託を利用したほうがいいのか、費用はどのくらいかかるのかなど気になる方はぜひこちらから無料診断をお試しください。

関連記事

家族信託のメリットデメリット

ご存じですか?認知症になる前に考えておきたいたったひとつの相続対策

まとめ

今回のポイントはこちら。

・家族信託で託せる財産は、不動産や有価証券等、一般的に換価できる財産である。

・家族信託と成年後見制度(任意後見、法定後見)は、財産管理を行う人、財産管理の

柔軟性や相続対策のしやすさ、費用などの点で違いがある。

・親へ「認知症等になった時のことを話す」切り出し方にはコツがある。

家族信託は、親が意思判断能力のある元気なうちにしかできません。亡くなる直前まで元気ならいいのですが実際はそうではありません。健康寿命というものがあります。

健康寿命とは「健康上の問題で日常生活が制限されることなく生活できる期間」です。厚生労働省の調べによると、2016年において、平均寿命と健康寿命との差は、男性72歳から8.84年、女性は75歳から12.35年だそうです。つまり、健康ではない期間がおよそ10年続くということです。

もしその期間に認知症になってしまったらどうなるでしょうか。

意思判断能力がないと診断されてしまえば、その後財産は凍結されてしまい、財産管理に支障が出てしまいます。

配偶者や子どもに財産のことで迷惑をかけないよう、遅くとも70歳を契機に家族で財産管理のことを話し合っておくことが重要ではないかと思います。家族信託の相談は、家族信託に詳しい専門家に相談してください。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。