不動産を家族信託する方法と信託後の売却方法とは?不動産のプロが徹底解説

認知症になったら不動産が売却できないということを、みなさんは知っていましたか。

親が所有する不動産を売却して老人ホームの入所費用に充てたい、ほかの資産に組み替えて相続税を節税したいと考えている人に、一度は検討してほしい制度があります。

それは家族信託です。

なぜなら、家族信託は認知症等で意思判断能力が喪失しても、不動産を売却できる方法だからです。

本記事では、まず家族信託の基本を解説したうえで、不動産を家族信託するメリット・デメリット、信託された不動産を売却する方法についてお伝えします。

今回のポイントはこちら。

・自身の財産を誰に引き継ぐか、遺言では次の人にしか指定できないが、家族信託ではそのような縛りはなく柔軟に資産承継の道筋をきめることができる。

・不動産を家族信託すると、親が認知症になっても不動産の利用・活用・管理ができたり、不動産の共有問題の防止ができるというメリットがある。

・不動産を家族信託するデメリットは、費用がかかる、受託者が委託者の希望する財産管理をしない可能性があるなどが挙げられる。

・家族信託した不動産を売却するには、契約条項に″売買″の条項が必要。なければ、契約変更、信託終了の手続きを検討する。

・信託不動産の売却、信託受益権の売買など実務に詳しい専門家はまだまだ少ない。信託に詳しい専門家と相談しながら進めていくべき。

家族信託とは

本人が元気な時に家族に資産の管理を託す仕組み

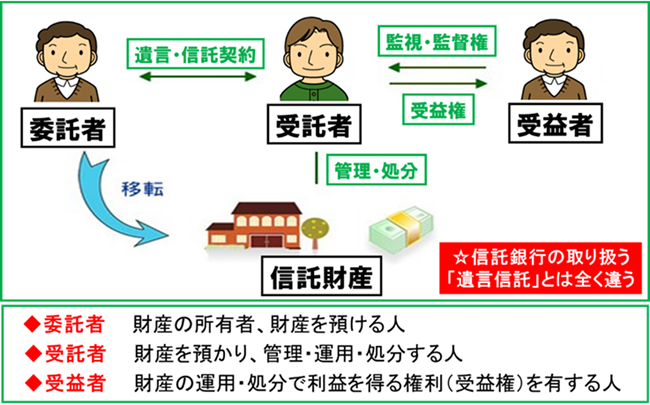

家族信託を簡単に言うと、親の自宅や現預金などの財産を親から託された子が、その財産を管理や売買することができる制度です。

上の図のとおり、家族信託は、財産を持っている親と、財産を管理する子とで信託契約を締結することで成立します。

家族信託は契約行為なので、親がすでに認知症等で意思判断能力が喪失していると、家族信託をすることができません。親が元気なうちに、家族信託の契約を締結しておく必要があります。

「軽度の認知症で、要介護認定1の父がいます。家族信託は難しいでしょうか?」とご相談を受けることがあります。

「家族信託をして、ご自身の財産の管理を子に託す」ということが理解できれば大丈夫でしょう。ただし、そのことを理解できているかどうかを判断するのは、弁護士や司法書士、公証人といった家族信託を扱う専門家です。

認知症や要介護認定など医師の診察を受けているからダメかな、と諦めずに、まずはすぐに家族信託の専門家に相談しましょう。

親の認知症対策として活用することができる

家族信託の大きな特徴は「親が認知症になっても、子がその親の資産を管理や売買等できる」ということです。

どういうことか、不動産を売却するケースで見てみましょう。

不動産の売買では、買主や司法書士から所有者である親に対して本人確認を必ず求められます。このとき、親が「よく分からない」と曖昧な返事をしたり、他の話をしだすなど司法書士の問いに対して回答ができないと、その不動産を売却することが出来なくなります。

買主や司法書士に、意思確認ができなかったと判断されてしまうからです。

そこで家族信託をしておくと親が認知症になったとしても不動産を売却できます。

その理由は、買主や司法書士が本人確認をする相手は、親ではなく、親から資産の管理や売買を託された子だからです。

不動産だけでなく、現預金や、有価証券なども家族信託することが可能です。

ただし、取り扱う金融機関や証券会社によっては家族信託に対応していないところもあり、家族信託はできないと断られるケースもあります。

親が契約している金融機関や証券会社は家族信託に対応してくれるのか、いまのうちから確認しておいたほうがよいでしょう。

資産の承継先を決めることができる

先祖や親が築き上げた財産を、自分の子や孫といった直系親族に渡していきたい、特定の人に財産を承継していきたい、と考える方は多いのではないでしょうか。

相続で財産の行き先を指定できる方法として有名なのは遺言ですね。この遺言と家族信託を比較してみましょう。

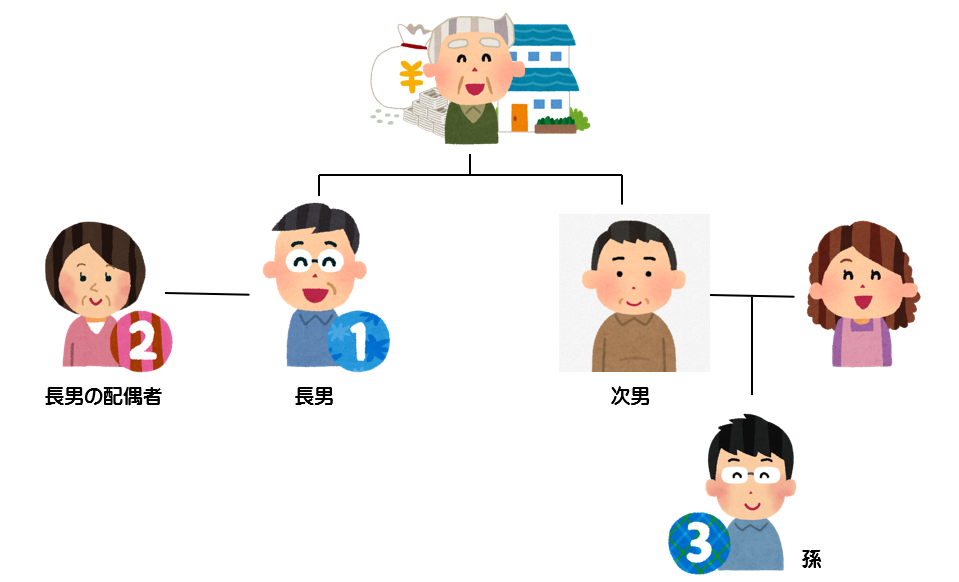

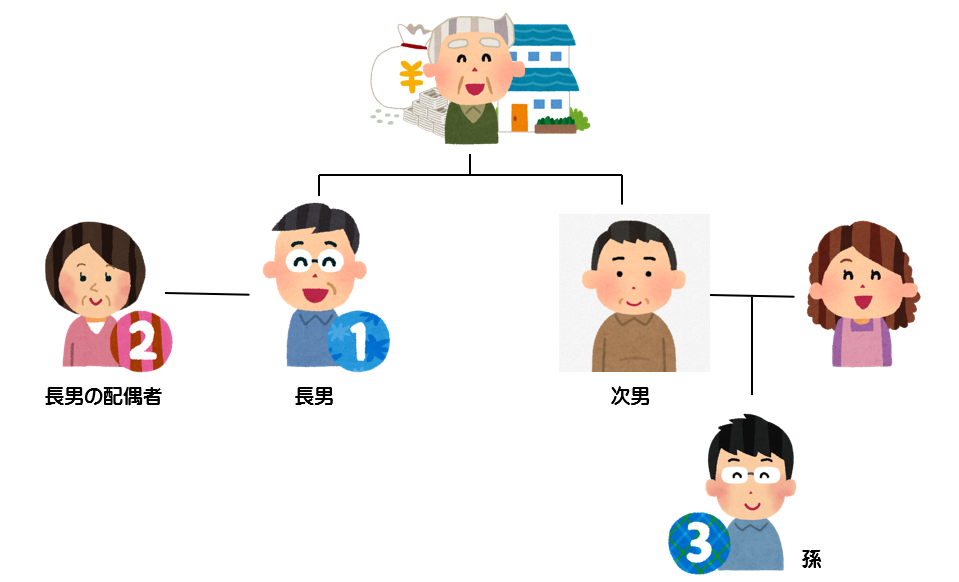

たとえば、本人が次のような財産承継の流れを作りたいと考えているとします。

本人(親) ⇒ 子:長男 ⇒ 長男の配偶者 ⇒ 次男の子(親からみて孫)

・家族信託は、長男 → 長男の配偶者 → 次男の子(孫)と行き先を指定できます。

遺言は次の人までしか決められません。その先は財産を相続したその次の人が決めるという考え方です。

家族信託はそのような縛りはなく、柔軟に資産承継の道筋を立てることができます。

なお、このことを「後継ぎ遺贈型受益者連続型信託」と呼びます。要件や気を付けることがありますから、検討したい方は家族信託に詳しい専門家にご相談ください。

家族信託についてもっと知りたい方はこちら。

家族信託ってなに?概要や仕組みをわかりやすくイラスト解説!

不動産を家族信託する3つのメリット

不動産を家族信託することで得られる代表的なメリットを3つお伝えします。

親が認知症になっても不動産の利用・活用・管理ができる

親が認知症になってしまうと、実家やアパートなどの不動産を売却、賃貸、有効活用などのようなことが一切できなくなってしまいます。

親の介護費用不安がある、相続対策等を考えているご家族にとっては、家族にとって大打撃ですよね。

しかし、家族信託をしておけばこのような希望を叶えることができます。

・駐車場にアパートを建築して相続税を少しでも安くしたい

・親のアパートの賃貸募集や管理、大規模修繕などをちゃんとしていきたい

・山林や畑など使う予定のない不動産を売却したい

親が認知症になったとしても、子が代わりに不動産を使った相続対策や物件管理ができるので安心ですね。

不動産の共有問題の防止ができる

「不動産の共有はしない方がいい」とよく聞きますが、なぜ共有がダメなのでしょうか?

それは、『共有者間で不動産に関する合意を取るのが大変』だからです。

不動産を共有しているときは、共有者の合意がないと売ることも貸すことも出来ません。

そして、相続の度に所有者が増え、同意を得るのがとても大変になります。不動産を共有していると、このように何もできない不動産(塩漬け状態と呼んだりします)になってしまう可能性が高くなります。

家族信託でこの共有問題を防止できます。

母親と子Bの共有持ち分を、子Aに管理してもらう目的で家族信託を締結します。

託す財産:母親Aと子Bの不動産持分

託す人:母親 子B

託される人:子A

こうすることによって、子Aは、母親と子Bから管理などの行為について同意を得なくても、子Aの意思判断のみで管理などを行えます。

もちろん親や子ABは貸したときは賃貸収入を、売却したときは売却代金を得ることができます。

このように、家族信託をつかって一人に権限を任せることで、不動産の共有によるトラブルを防ぐことができます。

不動産の継承を自由に設定できる

先祖代々の不動産を直系の家族に残していきたいなど、財産継承の流れを作りたいときは、遺言ではなく家族信託を使いましょう、と先ほどお伝えしましたね。

親の財産を相続した長男又は長男の配偶者が、遺言で次男や孫に財産を残すとしないと、親の財産の多くが長男の配偶者側の家族に行くことになります。つまり、長男側が相続した財産を直系(孫)に残せないということですね。

繰り返しますが、直系に財産を残したいという場合は、家族信託で財産継承の流れを作ることが必要です。

不動産を家族信託するデメリット

家族信託も万能ではなく、注意すべきところもあります。代表的なデメリットをお伝えします。

不動産の節税対策そのものにはならない

不動産を家族信託したからといって、相続税が安くなるなど節税効果などは一切ありません。

信託された不動産を他の資産に組み換えることで節税対策の効果がでます。

たとえば、一軒家の実家を売却して、その代金で分譲マンションを購入するといった方法です。

詳しく知りたい方は「なぜ不動産は節税対策になる?その理由と注意するポイントをプロが解説!」をご覧ください。

専門家報酬や登録免許税などの費用がかかる

不動産を家族信託するときの費用は、大きく分けて2つあります。

登録免許税

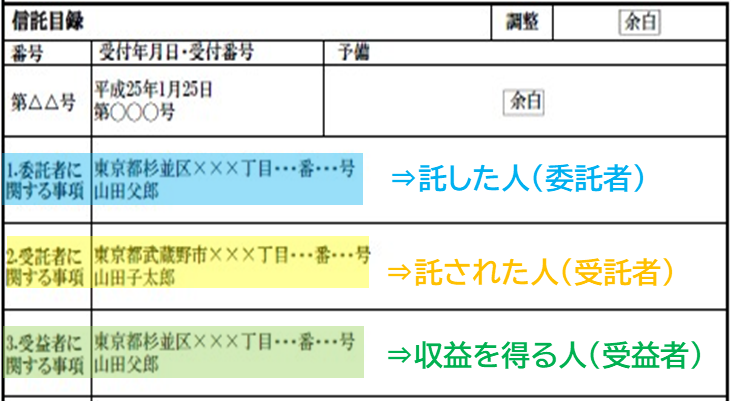

これは不動産登記簿を抜粋したものです。

・山田父郎(青色、緑色)さんから、山田子太郎(黄色)さんに託した

・赤丸部分の「信託」と信託目録の抜粋から、家族信託した

ということが分かります。

不動産登記簿の名義を、父郎さんから子太郎さんに変更するときに「登録免許税」がかかります。

登録免許税は、土地と建物で税率が変わります。

建物の固定資産税評価額 × 0.4%

固定資産税評価額は、毎年届く固定資産税納税通知書に綴られている課税明細書で確認することができます。

専門家への信託報酬

家族信託を締結すると司法書士等の専門家に報酬を支払います。

信託報酬は、不動産の評価額や数、信託する内容の難易度によって変わりますが、最低報酬額を30万円と設定するところが多いです。

だいたいの報酬の目安についてはこちらの記事を参考にしてみてください。

家族信託の費用は本当に高い?家族信託した人としなかった人の費用を徹底比較

家族信託にかかる費用だけをみて、「高いなあ」とやめてしまう方がいます。

もし家族信託をせずに親が認知症になったとき、法定後見制度を利用すると最低でも月額2~3万円専門家への報酬がかかります。1年で24万円~36万円、10年で240万円~360万円です。

また、不動産の売却ができなくなるため、自宅売却の場合だと最大600万円もの税優遇の特例が受けられなくなることがあります。

家族信託の費用だけで決めるのではなく、もし家族信託をしていなかったらどのくらい費用がかかるのかなど、比較検証して判断することがとても重要です。

家族の同意を得ないで行うと将来的な紛争が生じることも

兄弟間の仲が悪いから、他の兄弟には内緒で家族信託したい。

兄は浪費癖がひどいから、兄の同意を得ずに進めたい。

このように家族のうち特定の人の同意を得ずに家族信託をしたいと考える方もいます。

親と財産管理をする子が納得すれば家族信託はできますので、他の家族の同意は法律上不要です。

しかし、家族信託ができたとしても、その後に家族間で問題が起こらないとは限りません。

もし、あなたの知らないところで親と兄が家族信託をしていたとして、次のようなことを勝手にされていたらどのように感じますか。

・将来相続で欲しい財産があったが、兄がその財産を売却していた

・家族信託の契約内容で、兄が実家やアパート、あなたが畑や山林などあまり使わない財産を相続させることになっていた

・兄が欲しいと思う財産ばかりを購入していた

この事実を知った時、心穏やかにはいられませんよね。

実際このようなことも起きていて、兄弟間の裁判に発展している事案もあります。

家族信託の組成目的の多くは親の財産管理や相続対策です。つまり、将来の相続財産に影響を及ぼすことがありますから、家族信託をするときは、親とその相続人全員の同意を得てから進めることがとても大事です。

受託者によって不本意な財産管理ができてしまう

家族信託は、託された子自らの判断で資産を管理や売買できる大きな権限が与えられます。

そのため、時間がないなど何かしら理由を付けて管理しなくなる、売却して欲しくない不動産を売却してしまう、現金を自分が将来ほしいものに使い込んでしまうなど、親の想いに反した管理になってしまう可能性があります。

これを「受託者の暴走」と呼んでいます。

これを防ぐためには、

・託す相手である子がしっかり管理などできるかどうかを見極める

・権限を明確にする

・権限行為に制限をつける

といったことが有効です。

例えば「不動産の管理のみを託し、売却の場合は管理者(他の兄弟など)の同意を得る」という契約内容にすれば、理論上は暴走を未然に防ぐことができます。

しかし、子の管理などの権限に制約をつけると「家族に任せたい」という本来の主旨と離れることにもなりますので、十分な話し合いが必要ですね。

家族信託した不動産の所得は、他の所得と損益通算できない

損益通算とは、黒字の所得から赤字の所得を差し引くことです。

家族信託した不動産(以下、「信託不動産」といいます。)について、損益通算できるかどうかよく確認する必要があります。

信託不動産の黒字部分は、他の財産と損益通算できます。

信託不動産の赤字部分は、他の財産と損益通算できません。

家族信託した不動産の赤字部分は無かったものとして扱います。したがって、家族信託をしたことで赤字部分を損益通算できず税金の負担が増えることがあります。

1つの家族信託の契約で2つ不動産を信託しているときは、その2つは損益通算できます。

同じ家族信託契約の中であれば損益通算できるということです。

ちょっとややこしいですが、赤字の不動産があるときは、他の黒字の不動産と一緒に組むべきかなど、家族信託の組み方もよく検証する必要があります。

家族信託に詳しい不動産会社が少ない

「家族信託」が専門家の間で広まってきたのはここ5~6年くらいと浅く、不動産会社に家族信託を相談できる先が少ないのが現実です。

先日こんなご相談がありました。

家族信託をしている親の不動産を売却しようと思い、受託者であるご相談者様(息子さん)が不動産会社に売却の相談に行ったそうです。

家族信託登記をされた登記簿を見た瞬間に、その不動産会社の営業の方は「うちでは信託された不動産の取扱はできません。」と、相手にされなかったようです。信託不動産は信託銀行などの信託免許がある事業者しか扱えないと思ったのかもしれません。

家族信託での信託不動産は、一般の不動産会社でも不動産仲介することができますが、このことを知らないというのが実態です。

このお客様は、どこの不動産会社に売却の相談をしていいのかわからず、家族信託契約をお願いした司法書士さんに相談したところ、弊社を紹介いただき、ご相談に来られました。

このように不動産会社で実務として家族信託を知っているところが少ないこともデメリットと言えるでしょう。

家族信託した不動産を売却する方法

ここからは家族信託した不動産の売買について解説していきます。

解説するにあたっての前提条件として、親が子に資産を託し、売却代金は親が得るという家族信託とします。

受託者(子)と買主だけで不動産売買取引ができる

家族信託の契約条項に、信託した不動産の「売買」が含まれていれば、受託者である子が売主として信託不動産を売却することができます。

もちろん、委託者である親が認知症等で意思判断能力が喪失していても売却することができます。

・重要事項説明書や売買契約書への署名捺印を、子の氏名・印鑑でおこなう

・買主や司法書士による売却の本人確認は、子に対しておこなう

・手付金や売買代金も子が受け取るため、領収書の受領者名は子名義となる

このように、子が信託不動産の買主と直接取引することができます。売主が子となるだけで、通常の不動産売買の流れとほぼ変わりません。

なお、成年後見の場合は後見人が署名捺印することになります。

信託した不動産の売却代金は受益者(親)のものとなる

家族信託契約に受益者(利益を得る人)を親と設定していれば、信託不動産を売却したときの売却代金は親のものです。

信託不動産の売却代金は、そのまま家族信託の財産という扱いになるので、そのまま子(受託者)が管理できます。

また、信託不動産を売却した時にかかる譲渡所得税の納税義務者は、子ではなく、信託した不動産から利益を享受する「親:受益者」となります。

信託した金銭は子(受託者)が管理する信託用金銭管理口座で管理する

信託した不動産の売却代金は、買主から親の口座に振込みするのではなく、家族信託用の金銭管理口座に振込みしてもらいます。

子は、この売却代金である現預金を、他の資産に組み換えるときの資金として活用することもできます。

家族信託契約の条項に売買の項目がないと不動産を売却できない

家族信託の契約条項に、信託不動産の「売買」が含まれていないときは、子に権限がありませんから、信託不動産を売却することができません。

しかし、家族信託を契約はしたものの、当初と状況や気持ちが変わり「やっぱり売却したい!」ということもあると思います。

例えば、次のような方法(一例)であれば売買が可能です。

2. 当事者間で家族信託を終了させ、親自身で不動産を売却する

どちらも、本来の不動産所有者ご本人の売却意思確認ができることが大前提です。そのため、すでに意思判断能力がない場合は、どれだけ売りたいと思っても、信託契約が終了となる事由(委託者の死亡等)が発生するまでは売買できません。

家族信託を解除すると、信託不動産ではなくなりますので、その後の売買は、親を売主とした一般の不動産取引となります。

信託受益権を売買の対象とすることも可能

家族信託では、財産を売却したときの売買代金や、アパートなどの賃料収入は、親(受益者)が得ることになっています。このとき、親(受益者)がこれら収入を受け取る権利を、信託受益権といいます。

この信託受益権は売買することができ、とくにアパートなどの事業用不動産を持っている方は、相続対策として活用することができます。

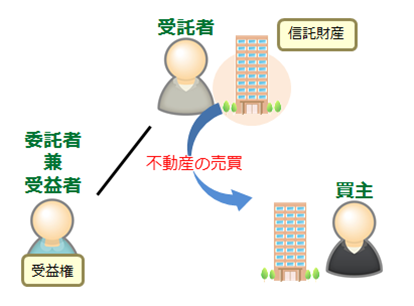

信託受益権売買の仕組み

信託受益権の売買とは、信託された財産から生じる賃料収入などを得る権利(=信託受益権)を取引することをいいます。

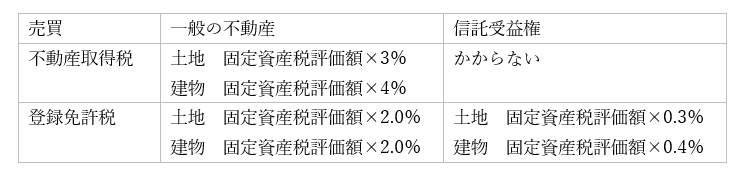

信託不動産の信託受益権を売買するときは、”不動産“としては扱われないため、売買のときに生じる不動産取得税はかかりません。

先ほど説明した”信託不動産の売買“は、家族信託契約を解除してから普通の不動産として買主さんに引渡ししているため、ここでいう信託受益権を売買しているわけではありませんので、買主には不動産取得税がかかっています。

※不動産取得税は現在軽減措置があり、宅地は課税標準額×2分の1×3%、建物は住宅であれば3%。

※登録免許税は現在軽減措置があり、土地は評価額×1.5%。建物は、購入者が住むための住宅であれば0.3%

売買をするとき、購入者が負担する税金は、一般の不動産を購入するか、信託受益権を購入するかで異なりますね。

この他にも印紙税などの違いはありますが、税額が大きく変わるのはこの2つです。

こうみると、信託受益権で売買したほうが購入者の負担も減るのでよさそうです。実際に信託受益権の売買は、不動産のプロが良く使っている手法です。

しかし、信託受益権の売買をした後に家族信託契約を解除すると、信託受益権の購入者に対して不動産取得税や登録免許税が通常とおりかかることになります。

それなら家族信託契約を解除しなくてもいいのでは?と思いますが、委託者などの変更ができませんし、そもそもその家族信託内容に縛られてしまいますから、購入者としては嫌ですよね。

つまり、家族信託での信託不動産を第三者が購入することはほぼありません。

家族信託での信託受益権の売買は、家族や同族法人に対しておこなうことで相続対策のメリットを得ることができます。

信託受益権の売買は節税対策などで活用できる

アパートなどの収益不動産を所有しているとき、建物を子や同族法人に売却することは相続対策として有効な手段のひとつです。

売却することによって、賃料収入が親から子や同族法人のものとなるので、このようなメリットがあります。

・相続税の納税財源を子が貯めることができる

・同族法人であれば、給与という形で家族に収入を分散できる

建物を子や同族法人に売買で移すときのネックとなるのが、不動産取得税や登録免許税の負担です。不動産は高額なので、これら税金だけでも数百万円になることがあります。

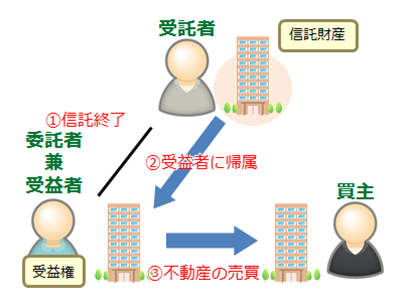

ここで登場するのが、信託受益権の売買です。

子に不動産を売買する前に、その不動産を家族信託して“信託不動産”とします。その後に、賃料などを得る権利である信託受益権を子へ売却すると、先ほどのように不動産取得税はかかりませんし、登録免許税も相当安くなりますよね。

相続税を安くするために対策したいけど、子や同族法人に不動産を売買しても不動産取得税など費用が高いんだよな、と躊躇している方にはこの信託受益権の売買はおすすめです。

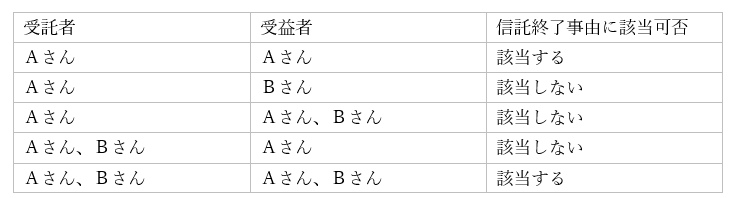

留意点は、信託受益権の売買をしたときの受託者と受益者の関係です。

受託者と受益者が同じ人だと、信託受益権の売買から1年を経過すると信託終了事由に該当してしまいます。

上記の表のとおり、受託者と受益者の関係が同じにならないように工夫することも必要です。

プロサーチ株式会社では、家族信託の組成や、家族信託された不動産についての無料診断が可能です。

私の家族は、家族信託が必要なのか、見積りが欲しい、家族信託を使ってどのような不動産対策ができるのか。気になる方はぜひこちらから無料診断をお試しください。

まとめ

今回のポイントはこちら。

・自身の財産を誰に引き継ぐか、遺言では次の人にしか指定できないが、家族信託ではそのような縛りはなく柔軟に資産承継の道筋をきめることができる。

・不動産を家族信託すると、親が認知症になっても不動産の利用・活用・管理ができたり、不動産の共有問題の防止ができるというメリットがある。

・不動産を家族信託するデメリットは、費用がかかる、受託者が委託者の希望する財産管理をしない可能性があるなどが挙げられる。

・家族信託した不動産を売却するには、契約条項に″売買″の条項が必要。なければ、契約変更、信託終了の手続きを検討する。

・信託不動産の売却、信託受益権の売買など実務に詳しい専門家はまだまだ少ない。信託に詳しい専門家と相談しながら進めていくべき。

繰り返しとなりますが、不動産のプロでも、まだまだ『家族信託』を扱えるところが少ないのが実態です。

家族信託に詳しい弁護士や司法書士や税理士でも、不動産のことは専門外ですから分からない方も多くいます。不動産の家族信託をするときには、家族信託に詳しい不動産会社とも連携して進めていくことが必要でしょう。

専門家にご相談される際は、家族信託に詳しい不動産会社のお付き合いがありますか?と聞くことをおすすめします。

相続対策オンラインセミナー開催!

「そろそろ相続ことを考えたい。」

あなたがこのように考えはじめたとき、まずはインターネットで「相続」や「相続対策」と検索したのではないでしょうか。

昔と比べ、現在は誰でも相続に関係する情報をとても簡単に入手することができるようになりました。

情報を手に入れやすくなった一方で

・専門家によって見解が違う情報があるとき、どれが正しいのか判断つかず迷う。

・多くの情報を得たけど、結局自分たち家族にとって役立つのか分からない。

・相続対策と検索すると節税のことばかり。対策の進め方を教えてほしい。

・不動産会社や専門家などへの相談は、なにか売り込まれそうで躊躇してしまう。

・実際に専門家の力を借りるとき、どのような専門家にお願いすればいいのか知りたい。

このように思われた方も多くいらっしゃると思います。

「結局どのように対策を進めたらいいのか分からない」「自分のやっていることは正しいのか」 などのご相談を、私も多く受けるようになりました。

誰しもが円満に家族のためになる相続対策を考えたいですよね。

相続対策が成功する秘訣は、相続対策の基本と進め方を知ることや、不安や叶えたいことなどを整理して、ご家族にとって必要な対策を見つけることです。

90分のセミナーのあとには、相続対策への不安は消え、円満な相続を迎えるためにまずやるべきことが見えてくるでしょう。

本セミナーに参加すると、次のことが分かります!

・頭の中を整理でき、いま何をするべきか

・円満相続のための正しい相続対策の進め方

・失敗に直結する、やってはダメなこと

・相続の手続きなどどのような専門家に相談したらよいか

・あなたの家族に必要な相続対策

≪お伝えする内容≫

・相続対策の基本と重要な4つの柱

・判断チェックシートでわかる!自分でできる相続対策

・成功する相続対策と失敗する相続対策

・相続対策の進め方とまず初めに行うこと

≪ぜひ聞いていただきたい方≫

・相続を考えたいけど、何から手を付けたらいいのか分からない方

・相続対策を自分で考えてみたい方

・子が、遺産を巡って揉めず、相続税の支払いで困らないようにしたい方

・家族で相続対策を安心して確実に進めたい方

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から評価を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。