相続3年以内の不動産相続税対策が無効に?!今から不動産の相続対策を始めるべき3つの理由

更新 2025.7.20

相続セミナーや新聞などで「相続対策は早めにした方がいい」と聞いたことはありませんか。

なぜ税理士や相続コンサルタントなどの相続の専門家が口をそろえて「対策するなら早い方がいい」というのでしょうか。

その理由は、早めに相続対策をしなければ、あなたの大切な資産が減ってしまう可能性があるからです。

不動産や生命保険などの「相続税節税に効果のある商品」はたくさんありますが、それらの商品も効果を発揮しないかもしれないのです。

そこで本記事では、相続対策を早く進めた方がいい3つの理由をお伝えします。

今回のポイントは以下の通りです。

・早めに相続対策をすべき理由は、(1)3年以内ルールによって相続対策が無効になる(一部改正)、(2)財産を多くのこすことができる、(3)親の体調が悪化するとできなくなる対策がある、の3つ。

・3年以内ルールとは、相続発生日からさかのぼって3年以内の相続対策はなかったことになる相続税法上の決まりのこと。生前贈与(3年から7年に改正)、貸付用小規模宅地の特例、自社株の評価などに適用される。

・不動産の売却や購入による財産組み換えは相続税を引き下げる効果はあるが対策完了まで1年単位で時間がかかる。その間に親の体調に変化があると、対策がとん挫してしまう可能性もある。

・認知症などによって親の意思判断能力がなくなってしまうと、親名義の財産を動かすことができなくなる。それを防ぐために元気なうちから「家族信託」を検討しておく必要がある。

不動産が相続税対策になる理由

相続が起きたとき、亡くなった方の財産の相続税評価額を求めます。

財産の種類ごとに評価額の求め方は異なり、特に不動産は評価額計算上、「買った金額よりも評価額が低い」関係になります。

相続税対策として不動産をはじめ、生命保険や償却資産投資などがありますが、その節税効果が高いのは不動産です。その理由をお伝えします。

現金>不動産の関係

相続税評価額を求めるとき、現金はその額面そのままが相続税評価額です。

現金1億円の相続税評価額は1億円ということです。

不動産の相続税評価額は、土地と建物で分けて計算します。

取得したときの不動産購入価格ではありません。

建物は、固定資産税評価額がそのまま相続税評価額となります。

※土地はその形状や面積によって減額できますが、本記事では割愛します。

では例を見ていきましょう。

・土地面積は100㎡

・相続税路線価は1㎡当り45万円

・建物の固定資産税評価額は3,000万円

この自宅の相続税評価額を上記の計算式に当てはめます。

土地 100㎡×45万円=4,500万円

建物 3,000万円

土地+建物=7,500万円

自宅の相続税評価額は、土地建物の合計で7,500万円となります。

つまり現金を不動産に組み換えることで、1億円―7,500万円=2,500万円も相続税評価額が下がります。

仮に相続税率が30%とすると、2,500万円×30%=750万円も相続税を安くできたことになります。

所有している不動産の相続税評価額を計算してみたい方は、「路線価ってなに?相続の前におさえておきたい路線価の基本と2つのポイント」をご確認ください。

賃貸すると更に相続税評価額は下がる

上記の計算式で求めた不動産の相続税評価額は、誰が住んでいる(使っている)のか、誰がその不動産を相続するのかによってさらに変わります。

人に貸すと貸家評価され、不動産の相続税評価額を下げられる

先ほどの自宅を賃貸した場合を考えてみます。

・土地面積は100㎡

・相続税路線価は1㎡当り45万円

・建物の固定資産税評価額は3,000万円

賃貸した場合は、土地は貸家建付地、建物は貸家割合という名目で、相続税評価額を一定割合減額することができます。

減額割合は求め方がありますが、本記事では簡易的な算式を利用します。

建物:固定資産税評価額×(1-30%)

土地 100㎡×45万円×80%=3,600万円

建物 3,000万円×70%=2,100万円

1億円で取得した自宅を第三者に賃貸したときの相続税評価額は、土地建物の合計で5,700万円となります。

つまり現金を不動産に組み換えて賃貸することで、1億円―5,700万円=4,300万円も相続税評価額が下がるということですね。

賃貸割合とは、アパートの部屋を貸している割合のことです。

例:同じ広さの部屋が10室あるアパートの場合

全部屋を貸している:100%

9部屋を貸して、1部屋は子が使っている:90%

9部屋埋まっている、1室は募集中:100%

9部屋埋まっている、1室は募集もしていない:90%

賃貸不動産の相続税評価額の求め方や、相続税評価額を下げる対策を知りたい方は、「築40年の古いアパートが相続税対策になる!?子どもに贈与するか相続させるかの判断基準を徹底解説」をご覧ください。

家族が居住すると居住用の小規模宅地の特例を活用できる

親が生前住んでいた自宅土地を、一定要件を満たした家族が相続又は贈与により取得した場合に使える特例で、相続税評価額を大きく引き下げることができます。

土地面積330㎡を限度に、なんと相続税評価額が80%も減額されるのです。

簡単に言うと、相続税評価額1億円の自宅土地が2,000万円になるということです。

・土地面積は100㎡

・相続税路線価は1㎡当り45万円

・建物の固定資産税評価額は3,000万円

この自宅の土地の相続税評価額は、100㎡×45万円=4,500万円ですね。

居住用の小規模宅地の特例を適用すると、4,500万円×(1-80%)=900万円となります。

自宅の相続税評価額の土地建物の合計は、3,900万円です。

つまり、現金1億円を不動産に組み換えてこの特例を適用したことで、6,100万円も相続税評価額が下がったことになります。

この特例を使える家族は、配偶者や家を所有していない子などですが、適用要件はかなり厳格になっています。

使えるかどうか、どのくらい相続税評価額が下がるのかについては必ず税理士に確認してください。

賃貸不動産を相続し所有し続けると、賃貸事業用の小規模宅地の特例を活用できる

親が生前所有していたアパートなどの賃貸不動産を子が相続して保有し続ける場合は、賃貸不動産の土地200㎡までの相続税評価額を50%も引き下げることができます。

・土地面積は100㎡

・相続税路線価は1㎡当り45万円

・建物の固定資産税評価額は3,000万円

土地の相続税評価額は100㎡×45万円×80%=3,600万円ですね。

賃貸事業用の小規模宅地の特例を適用すると3,600万円×50%=1,800万円となります。

第三者に賃貸している不動産の相続税評価額の土地建物の合計は、4,800万円です。

つまり、現金1億円を不動産に組み換えてこの特例を適用したことで、5,200万円も相続税評価額が下がったことになります。

ローンを利用で相続税の課税対象となる遺産額を更に下げられる

相続税を求めるとき、まずは不動産や現金などのプラス財産からローンなどの債務といったマイナス財産を差し引いて、課税対象となる遺産額を計算します。

マイナス財産があれば、その分だけ相続税が課税される遺産額が減るということですね。

金融機関からお金を借りて不動産を購入した場合、その不動産ローンの残債が相続時に残っていて相続人がそのローンを引き継ぐときはマイナス財産として扱うことができます。

不動産ローンは数千万から億単位になることが多くマイナス財産が膨らみますので、更に遺産額を大きく減らせます。

不動産をローンで購入すると相続税対策につながるということですね。

なお団体信用生命保険に加入している場合は、相続があった時に一括でローンが返済されますから残債0となるのでマイナス財産にはなりません。

相続開始前3年以内ルール

早めに相続対策を始めたほうがよい理由の1つとして、通称「3年以内ルール」によって相続税対策が無効になってしまうルールがあります。

「3年以内ルール」とは、相続発生日からさかのぼって3年以内の相続対策はなかったことにする相続税法上の決まりのことです。

では、代表的な相続対策の中から、この3年以内ルールが適応される3つの対策についてみていきましょう。

不動産の生前贈与

親が相続人である子に不動産を生前に贈与したとします。

贈与をしたその親が贈与をしてから3年以内(※)に亡くなってしまうと、贈与した不動産は相続税の計算の対象として持ち戻しとなります。

※改正があり、3年以内ではなく7年以内に変わっています。なお、延長した4年間に行う生前贈与については総額100万円まで加算しません。(詳しくは国税庁ホームページ等にてご確認ください。)

持ち戻しとは、被相続人から相続人に対して贈与された不動産の贈与時点の評価額を、相続財産に加えるということです。

相続財産の合計額が増えることになりますので、たとえば相続税率が30%→40%というように上がることもあります。持ち戻しされることで相続税の負担が増える可能性があります。

ただし、贈与時に支払っている贈与税があれば、その贈与税を相続税から差し引くことができます。

相続税と比べて贈与税は税率が高いのですが、計画を立てて贈与することにより、相続で渡すよりも結果として多く財産を残せることもあります。

たとえば、アパートなどの収益不動産の贈与です。

親に賃料収入が入るとそれだけ財産が増えますから相続税の負担が増えますが、生前にアパートを贈与することで賃料収入を親から子へ移すことができるためです。

より詳しく知りたい方は、「アパートの相続対策は贈与と相続どちらが有効?相続税・贈与税の違いと選択基準を解説」をご覧ください。

貸付用小規模宅地の特例

アパートや月極駐車場等の土地は、相続税評価額を200㎡まで50%下げられます。

例えば、アパートが建っている土地で、土地面積200㎡で相続税評価額が1億円のとき、この特例を使うと50%オフになりますから、1億円を5,000万円で評価することができます。

もし、相続税率が30%であれば、評価が下がった5,000万円×相続税率30%=1,500万円も相続税を安くすることができます。

この特例のことを、貸付用小規模宅地の特例と呼びます。

平成30年4月1日以降、この特例にも3年以内ルールが設けられました。

この3年以内ルールは、相続発生日からさかのぼって3年以内に新たに賃貸不動産を購入したら、その賃貸不動産には貸付用小規模宅地の特例を使えないというものです。

駆け込み的な相続税対策にSTOPが入ったのです。これから不動産を購入して相続税対策を考える方は要注意です。

賃貸不動産業を事業としておこなっている場合で3年経過している場合には、新たに賃貸不動産を購入した場合でもこの特例を使うことができます。

亡くなる3年以上前から賃貸不動産業を事業としておこなっている場合であれば、この3年ルール関係なく、3年以内に新たに購入した賃貸物件でもこの特例を使うことができます。

なお、賃貸不動産業として認められる事業的規模は、アパートやマンションを5棟持っている。10室以上持っている、駐車場50台以上が目安と言われています。この事業的規模の判断は必ず税理士等の専門家に確認してください。

不動産を所有する会社の株式評価

会社で不動産を購入している場合にも3年以内ルールがあります。

社長が亡くなり相続が発生すると、その社長が持っている会社の株式も相続財産として相続税がかかります。

中小企業(取引相場のない非上場企業)の自社株の評価において、会社名義の財産に土地や建物など不動産がある場合には、実際に取引されている不動産の時価ではなく相続税評価額で算定します。

時価と相続税評価額の関係は、時価が100とすると相続税評価額は40~60くらいです。

しかし、社長が亡くなる3年以内に会社で購入した不動産は、相続税評価額として評価することができず、「購入したときの価格(時価)」となってしまうのです。

相続税の計算のもととなる不動産の価格が上がるので、相続税の負担が増えるということです。

このように、会社で相続開始3年以内に取得した不動産に関しては相続税評価ではなく時価で算出するというルールにも注意が必要です。

ここまで、3つの3年以内ルールをご紹介しました。

もしこのルールに該当すると、相続税の負担が減らないということです。専門家やニュースが早めに対策したほうがいい!と言っている理由の一つがこの3年以内ルール(生前贈与は7年!)です。

生前贈与や貸付用小規模宅地の特例等はちゃんと使って、相続税を安くしたいですよね。

駆け込み的な対策はせず、3年以内ルールを意識しなくもいいほど早めに相続対策を進めていきましょう。

早く対策することによってより多くの資産を子に残すことができる

早めに相続対策を進めることによって、より多くの資産を子に残すことができます。

ここではより多くの資産を残すために出来る限り早めに対策スタートしたほうがいいことの代表的な2つをご紹介します。

現金やアパートなどの生前贈与

『相続税より贈与税の方が税率は高いから、生前に贈与するより相続で渡すほうが財産をより多く残せるのでは?』と言われることがあります。

しかし、一定条件のもと生前贈与をすることで、相続のときよりも多く資産を残すことができます。

贈与と相続どちらがよいのかについては「贈与と相続、財産を多く残すならどちらがいい?相続のプロがポイント解説」にまとめましたので、ぜひご覧ください。事例を使った計算、生前贈与を早めに進めたときのメリットを解説しています。

財産の組換え

現金をそのまま持っているよりも、その現金をつかって不動産などを購入することにより相続税評価額を下げる(相続税が下がる)ことができます。

この相続対策を財産の組み換え対策と呼び、不動産の相続税対策の代表格です

財産の組換えについてはこちらの記事で詳しく解説しています。

相続税はいくら減らせる?タワーマンション節税のカラクリと見逃しがちな注意点

相続対策に使える小口化不動産とは?5つのメリットと留意点をお伝えします。

相続税対策に有効な不動産を選ぶポイント

相続税対策として不動産を購入するとき、購入する不動産がなんでも良いというわけではありません。

押さえておきたいポイントが3つあります。

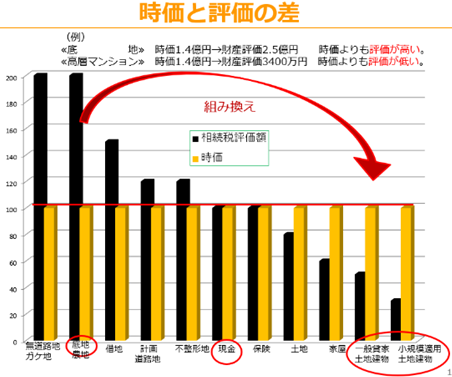

(1)時価と相続税評価額の差が大きい不動産

せっかく相続税対策をおこなうわけですから、その税効果が大きい方が良いですよね。

不動産はその種類によって相続税評価額と時価の差が倍以上開くこともあるので、しっかりと選ばなければなりません。

この図は時価100とした場合のそれぞれの相続税評価額の差を表しています。

黒色が相続税評価額で、オレンジ色が時価です。

現金100を使って相続税対策をおこなうとき、購入する不動産が、

左側になればなるほど、相続税評価額>時価の関係となり、対策効果は低くなります。

右側になればなるほど、相続税評価額<時価の関係となり、対策効果が高くなります。

たとえば、現金100で農地を購入すると、農地の相続税評価額は200ですから、なんと相続税評価額が100も増えたことになります。

現金100で一般貸家を購入すると、一般貸家の相続税評価額は50ですから、相続税評価額を50も引き下げることができたことになります。

この時価と評価の差が大きくなればなるほど、相続税対策になるということです。

(2)売却がしやすく、流動性が高い不動産

不動産には売却しやすいものと、そうではないものがあります。

不動産を購入して税メリットを受けられたとしても、売れにくい、流動性が低いと様々な問題が起こります。

・相続した子が売りたくても売れず負担として残る

・相続税を納税するために換金するつもりが、売れず納税に困ってしまう

・売れにくいと不動産価格が下がりやすくなる など

再建築が難しい不動産や、違法に建てられたものだったり、最寄駅から遠く住んでいる人が少ないエリアなどの不動産が当てはまるでしょう。

最寄駅から近い、適法に建てられたものなどで誰もが欲しがるような流動性が高い不動産をできるだけ選ぶようにしましょう。

(3)安定した収支計画が見込める不動産

相続税対策をするとき、アパートなどの賃貸不動産を購入することがほとんどです。

購入すると本記事で計算したような相続税上のメリットを受けることができますが、安定した賃貸経営できる賃貸不動産であることがとても重要です。

もし購入後に空室が埋まらなかったり賃料が下がってくると、収支が悪化します。こうなると次のようなことになってしまいます。

・年間の収支が下がると不動産価格も下がる

・物件の補修や改修費の費用がかけられなくなり、管理状況が悪化する

・収支上の赤字を、他の財産で補てんすることになる

このような状況になったら相続税対策をしない方が良かったということにもなり兼ねませんよね。

相続税対策の効果ばかりに気を取られるのではなく、賃貸経営は安定するのか?という視点で賃貸不動産の購入を考えるようにしてください。

購入判断のために集めたい情報

・直近3年~5年の空室発生から埋まるまでの期間

・上記と同期間の賃料の推移

・空室募集時の条件

・広告宣伝費をどれだけかけているのか

・外壁塗装や防水など工事費用50万円以上の修繕履歴

・エアコンや給湯器などの住宅設備の交換修理の履歴

・対象地の相続税路線価の5年間の推移 など

このような情報を集めて購入後も賃貸経営がうまくいくのかを判断していきましょう。

組み換えで財産をより多く残すには

せっかく財産の組み換えによる相続税対策をするなら、できるだけより多く財産を残せるようにしたいですよね。そのためのポイントを2つお伝えします。

(1)どの財産を組み換えるか計画を立てること

組み換え対策によって、分けにくい財産となって相続人同士が遺産分割で揉めるようなことがあってはなりませんし、現金を使いすぎたりして相続税の納税資金が足りなくなったでは笑えません。

このようにならないために、遺産分割や納税資金に影響がないか財産分析して組み換え計画を作り上げます。

この計画を練り上げるには財産分析や打ち合わせを重ねると2,3カ月以上かかりますが、対策を成功させるためには、対策を急がず、まず財産などの検証をしたうえで計画を立てることをオススメします。

(2)不動産の売却と希望条件に合う不動産の購入のために十分な時間を取ること

不動産を売却や購入をすることによる財産組み換え対策は、実行完了までかなり時間がかかります。

売却は9か月間

不動産仲介会社を選び、条件に合う買主を見つけるまで平均して6か月、そして、売買契約して決済までも3か月くらいかかります。

購入は6か月間

物件情報を集めて、現地を視察したり収支計算したりして条件に合った物件を見つけるまで最短でも3か月、そして、売買契約して決済まで3か月くらいかかります。

つまり不動産を売却しその代金で購入する組み換え対策は、9か月+6か月=15か月(1年3か月)もかかるということです。

このように不動産を使った組み換え対策は一朝一夕ではできません。

売却するときは1円でも高く納得して売りたいですし、購入するときもじっくり検討したいですよね。

計画を実行しより多くの財産を残すために、親が元気なうちに早め早めに進めたいですね。

親の体調が悪化するとできなくなる対策がある

親がいつまでも元気でいてくれればいいのですが、体調が急に悪くなることもあります。

もし、認知症などで意思判断能力が喪失してしまうと、契約行為はもちろん財産を動かすことが一切できなくなります。

つまり、せっかく作り上げた計画が実行できなくなるということです。

平均寿命ではなく健康寿命というデータがあります。これは健康ではなくなる年齢をデータ化しているのですが、男女どちらも70歳を超えるとどかしら健康に不安を覚えるそうです。

もし、〇月〇日からあなたは認知症になります。と分かっていればそれに合わせて対策ができますが、それをハッキリと分かっている人はいません。

分からないのであれば、元気なうちに認知症になっても、本記事でお伝えしたような各種対策ができるようにしておきたいですよね。

それができるのは家族信託だけです。

家族信託となにかについては「家族信託ってなに?概要や仕組みをわかりやすくイラスト解説!」で詳しく説明しているのでご覧ください。

家族信託は、自宅やアパートなど不動産を持っている方に一度は検討してもらいたい制度です。

『いまは不動産をもっていないけど、現金を不動産に組み換えるなど先々相続対策をしたい』という方も検討したほうがいいでしょう。

具体例を紹介します。

親が認知症を患って実家での生活が難しくなってきました。そのためグループホームなどの介護施設に入所させることにしたとします。

子が「その施設利用代金を、実家を売却した代金で支払いたい」という希望があっても、実家の所有者(親)が意思判断能力を喪失しているため売却できません。

親の財産を使えない以上、子の財産で施設費用を工面する必要がでてくることも考えられます。

このようなケースは、本当に増えてきています。

もしこのとき家族信託をしていたら子が親に代わって実家の売却ができます。

家族信託を利用した不動産売買のことを詳しく知りたい方は、「不動産を家族信託する方法と信託後の売却方法とは?不動産のプロが徹底解説」をご覧ください。

プロサーチ株式会社では、本記事でご紹介した財産組み換え対策や家族信託などの相続対策の無料診断が可能です。

私の家族にはどのような対策が必要か、何ができるのか。気になる方はぜひこちらから無料診断をお試しください。

まとめ

今回のポイントはこちらです。

・早めに相続対策をすべき理由は、(1)3年以内ルールによって相続対策が無効になる(一部改正)、(2)財産を多くのこすことができる、(3)親の体調が悪化するとできなくなる対策がある、の3つ。

・3年以内ルールとは、相続発生日からさかのぼって3年以内の相続対策はなかったことになる相続税法上の決まりのこと。生前贈与(3年から7年に改正)、貸付用小規模宅地の特例、自社株の評価などに適用される。

・不動産の売却や購入による財産組み換えは相続税を引き下げる効果はあるが対策完了まで1年単位で時間がかかる。その間に親の体調に変化があると、対策がとん挫してしまう可能性もある。

・認知症などによって親の意思判断能力がなくなってしまうと、親名義の財産を動かすことができなくなる。それを防ぐために元気なうちから「家族信託」を検討しておく必要がある。

相続対策は早く取りかかることで、相続税などの税金を抑えることができ、子への資産移転がスムーズにおこなえます。

あと少し早く相続対策を始めていれば・・・と後悔しないように、相続税のことや、資産対策、遺産分割、相続税の納税などの相続対策が必要だなと感じている方は1日でも早く着手したほうがよいでしょう。

■関連記事

相続対策に成功する家族と失敗する家族の違いとは?ゼロからわかる相続対策の進め方

「プロサーチ遺産相続実務倶楽部」とは、相続に関わる税理士や司法書士などの士業の方、生命保険会社やIFA、FPなどの専門家の方のお悩みを解決するためのコミュニティです。

・顧客への提案の際に、もっと適切な情報を提供したい!とお考えの方

・本記事のような不動産や相続の情報についてご興味がある、さらに学んで多くの知識を得たいとお考えの方

このような皆様は、是非こちらをクリックして、「プロサーチ遺産相続実務倶楽部」へのご入会をご検討ください。

「お客様に寄り添い、本当の不動産相続アドバイスをしたい」という専門家の皆様のご入会を、心よりお待ちしております。

プロサーチ株式会社 代表取締役 松尾 企晴(まつお きはる)

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から信頼を得ている。

20歳のとき母方の祖父母を火事で亡くし、祖父祖母の相続では兄妹間の争族に発展。『またいつか』ではなく『すぐにでも』行動しなければならないことや、どれだけ仲の良い兄妹でも揉めることを痛感。会社の事業理念に『家族の物語をつむぐ』を掲げ、不動産等のモノだけではなく、親や子に対する想いや思い出などのコトも含め、家族が織りなしてきた物語(モノやコト)を親から子へと継承していくことこそが【真の相続】と考え、不動産相続のプロとして、お客様の気持ちを聴き、寄り添う姿に多くの顧客から信頼を得ている。現在は全国から寄せられる相続に関する相談の解決に尽力しながら、家族信託の提案や、相続問題解決のヒントをメルマガ・セミナーなどで情報を発信している。